Luận điểm 1: Sự đều đặn của thu nhập

Cho dù bạn đang tập trung vào cổ tức hay tăng vốn, tôi tin rằng thật công bằng khi nói rằng cả hai chúng tôi đều có chung một mục tiêu: tạo ra đủ của cải để nghỉ hưu thoải mái. Nếu đây không phải là mục tiêu của bạn, nếu mục tiêu của bạn hoàn toàn không giống với mục tiêu này, thì bài viết này sẽ được trợ giúp hạn chế.

Nhưng nếu đây là mục tiêu của bạn, có thể nói rằng đến một lúc nào đó bạn sẽ muốn danh mục đầu tư của mình giảm thu nhập. Nếu bạn sở hữu cổ phiếu không trả cổ tức, bạn sẽ phải bán một phần cổ phiếu của mình mỗi tháng. Điều này có thể rất không thực tế, vì cổ phiếu tăng giảm theo cách rất khó lường (ít nhất là trong khung thời gian ngắn đến tháng) và thời điểm này có thể có tác động nghiêm trọng đến danh mục đầu tư của bạn.

Chẳng hạn, một quy tắc trường học cũ trong việc ước tính khi một người sẵn sàng nghỉ hưu là bạn nên có 25 lần chi phí hàng năm. Suy nghĩ là bạn sẽ có thể tạo ra 4% mỗi năm khi nghỉ hưu và do đó sống nhờ sự giàu có này mãi mãi.

Tuy nhiên, nếu bạn vẫn đầu tư chủ yếu vào cổ phiếu, bạn có thể đạt được CAGR 4% trong ba năm, với rất nhiều biến động.

Giả sử chi phí hàng năm của bạn là 100.000 đô la và bạn có 2,5 triệu đô la cổ phiếu.

Một tháng trước khi bạn nghỉ hưu, xe tăng thị trường. Danh mục đầu tư của bạn mất 30% và vẫn ở đó. Bạn rút 100.000 đô la trong năm.

Bạn còn lại $ 2,500.000 * 0,7 - $ 100.000 = $ 1,65 triệu.

Năm sau, thị trường chứng khoán hồi phục phần nào và danh mục đầu tư của bạn tăng 27%. Sau đó, bạn rút $ 100.000.

Bạn còn lại $ 1.650.000 * 1.27 - $ 100.000 = $ 1.99 triệu.

Năm thứ ba danh mục đầu tư của bạn tăng 27%, sau đó bạn rút 100.000 đô la.

Bạn có $ 1,99 * 1,27 - $ 100.000 = $ 2,43 triệu.

Nếu bạn nắm giữ cổ phiếu, bạn sẽ tăng 13%, nhưng vì bạn phải rút tiền, nên bạn giảm 3%.

Bây giờ trong trường hợp này, bạn có thể có thể nhận được 70.000 đô la và điều chỉnh, nhưng đó không phải là một cách dễ chịu để nghỉ hưu. Nó giả định rằng bạn không hoảng loạn và bán hàng vào thời điểm tồi tệ nhất, điều mà hầu hết chúng ta có thể chỉ là có dây để làm.

Nếu bạn nghĩ điều này không xảy ra, hãy hỏi những người đã trải qua nó trong tháng 3 khi thị trường chao đảo.

Tùy theo lãi vốn không vui. Modigliani & Miller đã phổ biến ý tưởng về cổ tức nhân tạo trong bài báo của họ về sự thờ ơ đối với cổ tức một vài thập kỷ trước. Chúng tôi đoán rằng họ đã đưa ra điều này tại bàn của họ mà không xem xét thực tế, mục tiêu hoặc bối cảnh mà các nhà đầu tư bán lẻ đầu tư.

Đầu tư cổ tức là rất tốt, bởi vì nó lấy đi sự căng thẳng của biến động giá cổ phiếu. Cấp, nó làm giảm căng thẳng này về khả năng cắt giảm cổ tức và yêu cầu tăng trưởng cổ tức, nhưng chúng tôi tin rằng rủi ro này có thể được giảm thiểu bằng cách đầu tư vào các công ty đã được chứng minh, với các chính sách cổ tức mạnh mẽ đã vượt qua thử thách của thời gian. Những ý tưởng này được tóm tắt trong bài viết của chúng tôi " Tất cả thời tiết, thời tiết công bằng và không có cổ phiếu cổ tức thời tiết ".

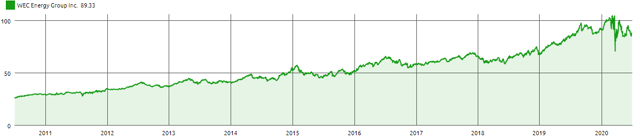

Dựa vào một chiếc xe tạo ra thu nhập là cách ít căng thẳng hơn. Ví dụ, hãy nhìn vào biểu đồ bên dưới biểu đồ thanh toán cổ tức và giá cổ phiếu của Johnson & Johnson (NYSE: JNJ ) trong thập kỷ qua.

Nguồn: mad-dividends.com

Mặc dù cả hai đều đi lên một cách hào phóng, nhưng không cần phải có một thiên tài để nhận thấy rằng giá cổ phiếu biến động hơn nhiều so với thanh toán cổ tức.

Dự đoán này sẽ không chỉ đóng góp cho sức khỏe tài chính của bạn, mà còn đóng góp cho sức khỏe tinh thần của bạn.

Luận điểm 2: Bạn không thực sự từ bỏ việc tăng vốn

Nhiều nhà đầu tư không thích đầu tư cổ tức chỉ ra rằng bạn đang từ bỏ khoản lãi vốn. Mặc dù điều này có thể đúng với một số cổ phiếu lợi nhuận cao, nhưng đây không phải là vấn đề.

Chẳng hạn, sự thật là AT & T ( T ) đã không tăng vốn trong thập kỷ qua.

Nguồn: mad-dividends.com

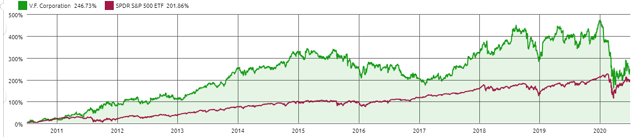

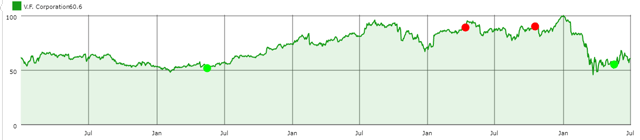

Nhưng một cổ phiếu như VF Corp ( VFC ), mặc dù đã giảm 40%, nhưng vẫn đánh bại S & P 500 ( SPY ) trong thập kỷ qua.

Nguồn: mad-dividends.com

Nếu bạn đặc biệt gắn bó với khái niệm tăng vốn, bạn thực sự không phải từ bỏ chúng bằng đầu tư cổ tức. Bạn có thể ăn bánh của bạn và có nó quá!

Luận điểm 3: Nó giúp bạn tránh xa các cổ phiếu xấu

Điều này không phải để nói rằng tất cả các cổ phiếu cổ tức là lựa chọn tốt. Trên thực tế, điều này khác xa với sự thật, có vô số cổ phiếu khủng khiếp và chúng tôi đã chi trả cổ phần công bằng của chúng trong 18 tháng qua. Nhưng bằng cách buộc bản thân đánh giá chính sách cổ tức của một công ty, điều này đóng vai trò là một proxy chất lượng và khi nói đến nó, bạn muốn sở hữu các cổ phiếu chất lượng cao.

Theo một khuôn khổ cắt rõ ràng sẽ cho bạn cảm giác tốt về việc:

- Quản lý là cổ đông thân thiện.

- Công ty tạo ra đủ tiền mặt để trả cổ tức.

- Doanh nghiệp đã phát triển với tốc độ đủ để tiếp tục trả cổ tức.

- Bảng cân đối kế toán hợp lý và không quá đòn bẩy.

Nếu không có điều này, bạn có thể quá háo hức tham gia vào bất kỳ cơn sốt IPO mới nhất nào mà bạn thân của bạn muốn bạn mua.

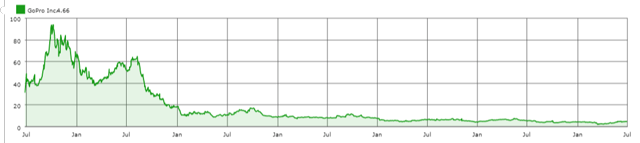

Ví dụ, tôi nghĩ GoPro ( GPRO ) có một thương hiệu tuyệt vời và một sản phẩm tốt, nhưng hoạt động kinh doanh của nó không tuyệt vời đến thế.

Bất kỳ khuôn khổ nào có thể tránh bạn mua một cổ phiếu có biểu đồ kết thúc như thế này, là một khung tốt.

Nguồn: mad-dividends.com

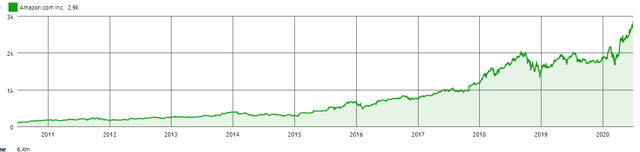

Tất nhiên, điều đó cũng có nghĩa là bạn bỏ lỡ sự tăng trưởng bùng nổ của các cổ phiếu như Amazon ( AMZN ), nhưng một lần nữa, bạn phải tự hỏi mình có bao nhiêu Amazon thực sự mua và nắm giữ cho mỗi GoPro.

Nguồn: mad-dividends.com

Chúng tôi đã thấy rằng một khuôn khổ rõ ràng, được thành lập dựa trên các sự kiện khó khăn thay vì các mô hình dòng tiền chiết khấu gần đúng hoạt động tốt hơn rất nhiều cho chúng tôi.

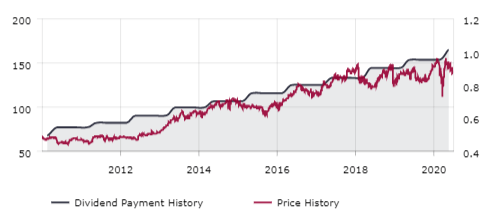

Chính khuôn khổ này cũng có nghĩa là chúng tôi đã xác định và đầu tư vào các cổ phiếu như WEC Energy ( WEC ) đã hoạt động rất tốt, trả lại 13% mỗi năm trong thập kỷ qua trước khi chia cổ tức!

Nguồn: mad-dividends.com

Luận điểm 4: Nó dạy bạn khi mua và bán

Khi bạn tập trung vào các cổ phiếu đã trả cổ tức trong một thời gian dài, giả sử 10 năm trở lên, bạn sẽ biết được lợi tức cổ tức "bình thường" mà họ giao dịch. Khi bạn so sánh điều này với triển vọng tăng trưởng cổ tức của công ty, bạn sẽ biết được giá cả khi đầu tư vào một cổ phiếu như vậy là một món hời và khi nó trở nên đắt đỏ.

Ví dụ, sử dụng VF Corp, mà chúng tôi đã đề cập ở trên: cổ phiếu mang lại trung bình 2,2% trong thập kỷ qua. Thập kỷ này cũng chứng kiến sự tăng trưởng cổ tức bùng nổ, điều mà chúng ta không mong đợi sẽ có thể xảy ra trong thập kỷ tới. Điều này đã điều chỉnh giá của chúng tôi mà tại đó chúng tôi tin rằng VFC là một khoản mua tốt từ lợi suất 2,5% đến lợi suất 3%.

Nguồn: mad-dividends.com

Vì vậy, khi chúng tôi thấy rằng VFC đã mang lại 3,2% vào tháng 5 năm 2017, chúng tôi đã quyết định thêm cổ phiếu vào danh mục đầu tư của chúng tôi . Sau đó vào tháng 5 năm 2019 và tháng 10 năm 2019, chúng tôi đã bán cổ phần của mình . Sau đó, gần đây vào đầu tháng 6, chúng tôi đã mua lại vào cổ phiếu, khi nó mang lại 3,42% .

Tất nhiên, đây không phải là công cụ duy nhất chúng tôi sử dụng để đánh giá giá trị, nhưng nó là một công cụ mạnh mẽ. Nếu ban lãnh đạo siêu cam kết với chính sách cổ tức, thì cổ tức là một biện pháp tốt để định giá chỉ số so với. Khi quan điểm tăng trưởng cổ tức đi xuống, điều gì tạo nên lợi suất tốt cho cổ phiếu tăng. Khi giá lên đến một số tiền không còn lôi kéo nhà đầu tư cổ tức đầu tư vào cổ phiếu, người ta có thể hưởng lợi bằng cách bán và chuyển số tiền thu được vào một cổ phiếu trả cổ tức khác.

Luận điểm 5: Nó triệt tiêu nhiều thành kiến của bạn

Trong vài năm qua, rất nhiều nghiên cứu về đầu tư đã tập trung vào xu hướng hành vi khiến các cá nhân hoạt động kém hơn thị trường rộng lớn.

Câu trả lời chính là tuân theo khái niệm "nếu bạn không thể đánh bại họ, tham gia cùng họ" và đầu tư vào các quỹ ETF thị trường rộng lớn.

Cách tiếp cận của chúng tôi và cách tiếp cận của các nhà đầu tư cổ tức là thay đổi trọng tâm từ giá trị thị trường sang thu nhập.

Chúng tôi đặt mục tiêu thu nhập cho nghỉ hưu và suy ra các mục tiêu thu nhập trung bình cho mỗi năm. Đây là cách chúng tôi đánh giá thành công của mình bằng cách trả lời câu hỏi: Tôi có đang đi đúng hướng để sống hưu trí mà tôi muốn không?

Nếu câu trả lời là có, việc bạn đánh bại thị trường sẽ trở nên không liên quan. Biến động hàng ngày về giá được xem là cơ hội để mua cổ phiếu bị định giá thấp và bán cổ phiếu bị định giá quá cao, làm tăng triển vọng thu nhập của bạn trong quá trình này.

Khi thành công của bạn không phụ thuộc vào sự tăng giá cổ phiếu, mà phụ thuộc vào sự phát triển mạnh mẽ của các doanh nghiệp chất lượng cao, bạn sẽ trở nên vô cảm hơn trong quá trình này.