Vàng có phải là một trong những thị trường khó giao dịch nhất? Một số người cho rằng đúng như vậy, và có một phần sự thật cho điều đó – vàng không di chuyển giống như các thị trường khác, và mọi người thậm chí còn tranh cãi về việc liệu nó hoạt động giống như một loại hàng hóa hơn hay giống như một loại tiền tệ hơn. Một điều rõ ràng - thị trường vàng là duy nhất. Nó có những điểm tương đồng với các loại tài sản và thị trường khác, đồng thời cũng rất khác biệt.

Nếu bạn muốn giao dịch vàng thành công cả trong ngắn hạn và dài hạn (và nó có thể rất sinh lợi!), bạn phải ghi nhớ nhiều điều và xây dựng một bộ kỹ năng đặc biệt.

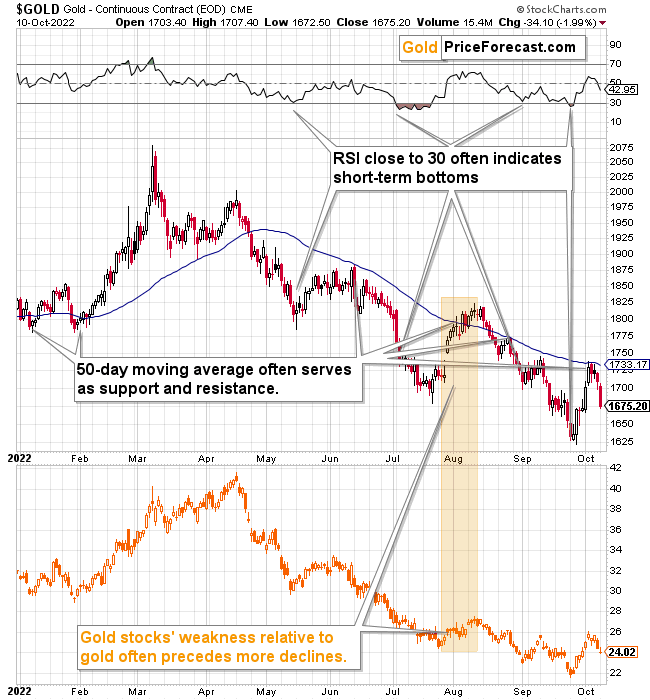

Biểu đồ bên dưới cho thấy một số kỹ thuật giao dịch sẽ hữu ích như thế nào vào năm 2022:

Tất nhiên, có nhiều mẹo hơn là phù hợp với một biểu đồ.

Sau nhiều thập kỷ phân tích thị trường vàng , chúng tôi nhận thấy nhiều quy luật và mô hình sinh lời. Chúng tôi đã áp dụng thành công những điều này và tiếp tục áp dụng chúng cho các giao dịch kim loại quý của mình và chúng tôi sẽ chia sẻ nhiều hiểu biết của mình trên trang này. Chúng tôi đã mất nhiều năm phân tích, thử nghiệm và sử dụng vốn tự có để đảm bảo rằng những kỹ thuật này thực sự hữu ích…

… và nhờ đó, các chiến lược và mẹo mà bạn tìm thấy bên dưới sẽ giúp việc giao dịch vàng trở nên dễ dàng hơn và mang lại nhiều lợi nhuận hơn.

Để làm rõ, hầu hết các điểm được đề cập dưới đây có thể được mô tả thay thế cho nhau dưới dạng chiến lược, mẹo hoặc kỹ thuật. Tuy nhiên, chúng tôi chia chúng thành ba loại dựa trên phạm vi nội dung. Các chiến lược có ý nghĩa sâu rộng, mẹo là mô tả về các công cụ riêng lẻ có thể được sử dụng trong giao dịch vàng và kỹ thuật là những thứ không thuộc bất kỳ loại nào ở trên.

Chúng tôi hy vọng bạn thấy những điều này hữu ích và có thể áp dụng chúng. Đó là một chủ đề rộng và rất có thể bạn sẽ muốn đào sâu kiến thức của mình. Tham gia cộng đồng của chúng tôi sẽ giúp bạn có được câu trả lời chính xác mà bạn cần.

Chiến lược giao dịch vàng

Điều đầu tiên trước tiên – chúng tôi đang bắt đầu với các chiến lược.

Chiến lược giao dịch vàng quan trọng để giao dịch trên tất cả các thị trường, kể cả vàng, là giống nhau và đó là quản lý quy mô vị thế.

Nếu có bất cứ thứ gì mà người ta có thể gọi là Chén thánh giao dịch , thì đây chính là thứ đó. Đó là nơi hầu hết các nhà đầu tư mới làm quen mắc sai lầm và là điều mà các chuyên gia chú ý nhiều hơn.

1. Hãy nhớ kiểm soát quy mô các vị thế giao dịch vàng của bạn.

Nói chung, khả năng bạn đúng càng cao thì vị thế có thể càng lớn - đó là lý do tại sao quy mô của các khoản đầu tư dài hạn lớn hơn quy mô của các giao dịch ngắn hạn . Nếu bạn mới bắt đầu, thì ưu tiên hàng đầu của bạn là KHÔNG giao dịch quá mức và KHÔNG nhận được nhiều đòn bẩy hơn mức bạn có thể xử lý. Trên thực tế, tốt nhất là không sử dụng bất kỳ đòn bẩy nào khi bắt đầu hành trình giao dịch vàng của một người.

Bao nhiêu là quá nhiều? Đây không phải là lời khuyên đầu tư, chỉ là một quan sát có học thức dựa trên nghiên cứu và tài liệu, nhưng nếu khoản lỗ tối đa cho một giao dịch nhất định có thể vượt quá 2% vốn của bạn, thì có thể là quá lớn. Trên thực tế, các vị trí nhỏ hơn - những vị trí cho phép thua lỗ tối đa 1% hoặc 0,5% vốn có thể là một ý tưởng tốt hơn cho các nhà giao dịch mới bắt đầu. Điều này có nghĩa là nếu điểm dừng lỗ của bạn bị chạm và xảy ra thua lỗ, thì khoản lỗ này không được lớn hơn một tỷ lệ phần trăm nhất định trong danh mục đầu tư của bạn (không lớn hơn 0,5% - 2% vốn của bạn).

Vâng, chúng tôi biết điều này nghe có vẻ nhàm chán và bạn ở đây để kiếm tiền chứ không phải chịu lỗ, nhưng điều trên cực kỳ quan trọng. Rất có thể sẽ có nhiều giao dịch sinh lãi, nhưng bạn chỉ có thể có những giao dịch đó nếu bạn chấp nhận rằng một số trong số chúng sẽ không diễn ra như ý muốn. Điều quan trọng là đảm bảo rằng thất bại không gây ra thiệt hại không thể đảo ngược cho danh mục đầu tư của bạn.

Hẹn hò là một phép loại suy tốt. Những người nhận được nhiều số điện thoại nhất cũng bị từ chối nhiều nhất. Vấn đề là đừng để bị tổn thương quá nhiều về mặt cảm xúc sau mỗi lần bị từ chối, điều này có thể khiến một người nghi ngờ bản thân và ngừng tiếp cận với mọi người.

Trong cả hai trường hợp, điều quan trọng là tập trung vào những gì bạn có thể kiểm soát. Trong trường hợp của thị trường, bạn cần chắc chắn chuẩn bị cho kịch bản bất lợi bằng cách không bỏ quá nhiều vốn vào một giao dịch, để bạn có thể tiếp tục giao dịch bất kể điều gì xảy ra với một giao dịch không thuận lợi. Ngoài ra, giữ cho giao dịch đủ nhỏ sẽ giúp bạn luôn khách quan và khỏe mạnh – vì các vị thế lớn thường dẫn đến căng thẳng lớn. Trên thực tế, lợi ích đơn lẻ này thậm chí có thể lớn hơn những lợi ích khác.

Được rồi, vì quy mô vị thế đã được kiểm tra, chúng ta hãy xem xét thêm một số chiến lược giao dịch vàng.

2. Cân nhắc đầu tư dài hạn vào vàng.

Ngay cả khi cách tiếp cận chính của bạn là giao dịch vàng, chúng tôi vẫn khuyến khích bạn cân nhắc dành một phần vốn của mình cho các khoản đầu tư dài hạn – điều đó sẽ làm giảm mức độ biến động tổng thể của lợi nhuận của bạn và giúp lợi nhuận ổn định hơn (đây là ý kiến của chúng tôi, chứ không phải cố vấn đầu tư, tất nhiên).

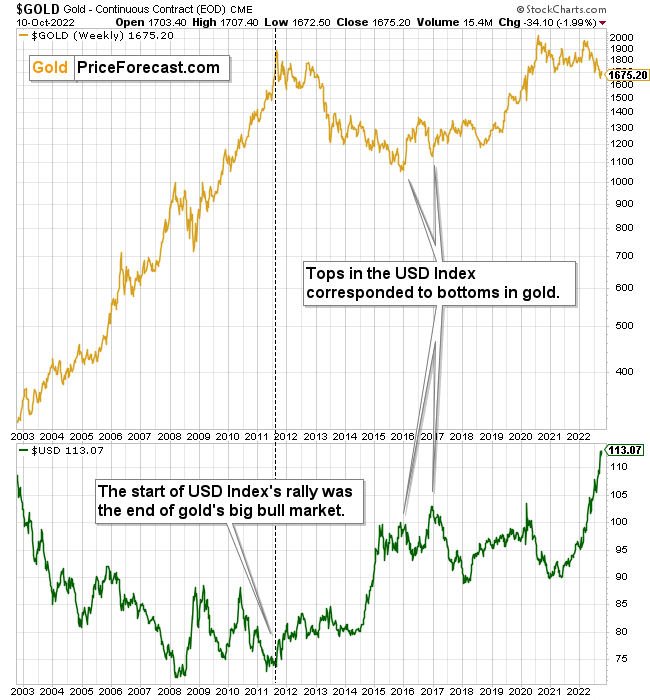

3. Mọi thứ đều được kết nối - yếu tố trong bức tranh thị trường lớn hơn.

Phân tích nhiều hơn thị trường mà bạn muốn giao dịch. Trong nền kinh tế toàn cầu hiện đại, không thị trường nào có thể vận động hoàn toàn độc lập. Vàng và phần còn lại của lĩnh vực kim loại quý cũng không ngoại lệ – biến động giá của chúng thường liên quan đến biến động trên thị trường tiền tệ , biến động trên thị trường chứng khoán nói chung ,lãi suất, ý kiến của Fed và hiệu suất của cổ phiếu vàng và cổ phiếu nói chung. Hãy chắc chắn kiểm tra những thị trường nào đã di chuyển đồng điệu hoặc ngược hướng với vàng trước đó và đảm bảo rằng tác động của chúng có khả năng hỗ trợ cho vị thế giao dịch mà bạn sắp mở. Ví dụ: nếu vàng di chuyển hoàn toàn ngược lại với Chỉ số USD và bạn đang xem xét mở một vị thế mua – nếu bạn thấy rằng Chỉ số USD rất gần với mức kháng cự chính và nó đã bị mua quá nhiều, thì tỷ lệ cược là rằng Chỉ số USD sẽ đạt đỉnh và góp phần hoặc thậm chí kích hoạt sự sụt giảm của vàng.

Trên biểu đồ trên, bạn có thể thấy việc phân tích Chỉ số USD sẽ hữu ích như thế nào khi xác định thời điểm các đỉnh và đáy chính của vàng.

4. Kiểm tra xem cách tiếp cận của nhà phân tích có phù hợp với bạn không.

Trước khi bạn quyết định theo dõi một nhà phân tích nhất định, hãy chắc chắn kiểm tra xem họ đã kinh doanh được bao lâu và liệu họ có được biết đến với thành tích tốt hay không. Điều quan trọng không kém là kiểm tra cách tiếp cận tổng thể và động lực giao dịch của họ và xác minh xem đó có phải là điều phù hợp với bạn hay không. Ví dụ: nếu bạn đang tìm kiếm một giao dịch mới mỗi ngày, nhưng nhà phân tích đang tập trung vào các giao dịch mất từ vài tuần đến vài tháng, thì bạn sẽ không hài lòng với dịch vụ của họ, ngay cả khi nó mang lại lợi nhuận trong khoảng thời gian ngắn. chạy dài. Bạn sẽ không có khả năng ở lại “lâu dài” bởi vì bạn sẽ thất vọng vì thiếu giao dịch và bỏ đi (hãy thực tế đi). Ngoài ra, nếu bạn muốn tham gia một giao dịch và sau đó giữ giao dịch đó trong một tháng hoặc lâu hơn (để bạn không bị buộc phải thực hiện hành động thường xuyên), bạn sẽ rất khó chịu với một dịch vụ cung cấp các giao dịch nhanh chóng kéo dài một giờ hoặc vài ngày . Điều tương tự cũng xảy ra đối với cách tiếp cận liên quan đến quy mô di chuyển và khoảng cách đến mức dừng lỗ được chấp nhận (hoặc thiếu mức đó). Cách tiếp cận của một nhà phân tích có thể rất khác so với cách tiếp cận của một nhà phân tích khác và tốt nhất là bạn không chỉ theo dõi người có thể tạo ra giá trị cho bạn mà còn theo cách tiếp cận của họ phù hợp với bạn.

5. Gắn bó và theo dõi hiệu suất của nhà phân tích bạn đã chọn.

Nếu bạn quyết định theo dõi ai đó, bạn nên ở lại với họ ngay cả khi họ tình cờ hiểu sai về thị trường một lần hoặc thậm chí liên tiếp, vì thị trường đôi khi biến động gần như ngẫu nhiên (trong thời gian ngắn, chúng mang tính cảm tính, không logic) thuật ngữ) và mọi người cuối cùng phải sai. Điều này không nhất thiết ngụ ý làm theo những gì họ làm bằng cách sử dụng vốn của bạn – điều đó có nghĩa là theo dõi hiệu suất của họ để tự bạn xem liệu họ có thể tăng vốn của bạn theo thời gian hay không.

6. Hiểu sự biến động của tài sản.

Hiểu sự biến động của tài sản. Liên quan đến hợp đồng tương lai vàng và các quỹ ETF được hỗ trợ bằng vàng, các công ty khai thác vàng cao cấp (GDX ETF) và các công ty khai thác vàng cấp thấp (GDXJ ETF) về cơ bản có hệ số beta cao (theo một cách nào đó có đòn bẩy cao hơn) tác động lên giá vàng. Ví dụ: những người khai thác vàng cấp cao thường sẽ tăng và giảm nhiều hơn so với giá vàng (trên một cỡ mẫu đủ lớn), trong khi những người khai thác vàng cấp dưới thường tăng và giảm nhiều hơn so với những người khai thác vàng cấp cao. Do đó, bạn nên điều chỉnh các vị thế của mình sao cho phù hợp với mức độ chấp nhận rủi ro của mình.

Các chiến lược giao dịch vàng được liệt kê ở trên là “hàng đầu” của cách tiếp cận từ trên xuống. Các mẹo giao dịch vàng được liệt kê dưới đây là “đáy”.

Mẹo giao dịch vàng

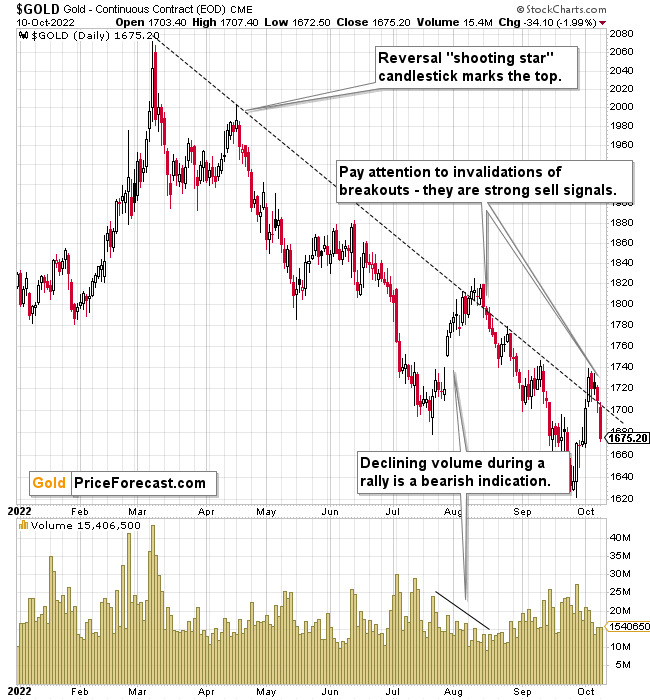

Một bức tranh có thể nói lên cả ngàn lời nói, và bức ảnh dưới đây thực sự sẽ phù hợp với một số mẹo giao dịch giá vàng.

Thêm mẹo giao dịch vàng:

1. Chú ý đến các chu kỳ và điểm ngoặt .

Nhiều thị trường có tính chất chu kỳ (ví dụ: Chỉ số USD) và các chu kỳ cũng như điểm ngoặt có thể giúp ích rất nhiều trong trường hợp giao dịch ngắn hạn và dài hạn.

2. Kiểm tra tính hiệu quả của từng chỉ tiêu .

Trước khi áp dụng bất kỳ chỉ báo nào trên thị trường vàng (hoặc các thị trường khác) và giao dịch vốn thực dựa trên đó, hãy nhớ kiểm tra xem nó có hoạt động ổn định không. Chỉ vì nó đã hoạt động trước đó không đảm bảo rằng nó sẽ hoạt động trở lại và nếu không, đó là một dấu hiệu cảnh báo lớn. Giống như danh tiếng tốt của ai đó không đảm bảo rằng họ sẽ trung thực, danh tiếng của ai đó là kẻ nói dối (do chính bạn xác minh) cho thấy rằng bạn nên lấy thông tin từ người khác thì tốt hơn.

3. Cân nhắc sử dụng các chỉ báo RSI và Stochastic .

RSI và các chỉ báo ngẫu nhiêncho vàng, bạc và cổ phiếu khai thác đã được chứng minh là hữu ích trong nhiều năm. MACD cũng có thể hữu ích, nhưng chủ yếu là trong trường hợp di chuyển rất dài hạn. Các chỉ báo khác cũng có thể hữu ích, nhưng hãy nhớ kiểm tra chúng trước khi bạn quyết định đưa ra quyết định giao dịch dựa trên chúng.

4. Điều chỉnh các chỉ số nếu cần thiết.

Nếu một chỉ số nhất định hoạt động “gần như tốt” như bạn muốn, nhưng bạn thấy rằng nó có nhiều tiềm năng hơn, đừng ngại sửa đổi nó. Ví dụ: trong trường hợp của RSI, nếu bạn thấy các cơ hội bán tốt khi chỉ báo này di chuyển đến mức 65 hoặc hơn (thay vì mức 70 cổ điển), thì việc (1) thêm một mức mua quá mức / bán quá mức bổ sung có thể hữu ích và mang lại lợi nhuận mức, (2) phá vỡ sẽ tạo ra tín hiệu (trong trường hợp này là tín hiệu bán) hoặc (3) thay đổi các tham số của chỉ báo, sai lệch so với các giá trị tiêu chuẩn.

5. Chỉ sử dụng các đường trung bình động nếu chúng đã hoạt động cho một thị trường nhất định trong quá khứ .

Nếu một thị trường cụ thể đã bỏ qua một số đường trung bình động nhất định , rất có thể bạn cũng vậy. Trên thực tế, đây là “quy tắc vàng” cho tất cả các công cụ và chỉ báo – nếu chúng chưa từng hoạt động trên một thị trường nhất định trước đó, thì có thể không nên tin tưởng vào tính hữu dụng của chúng vào lần tới. Trong trường hợp của vàng, đường trung bình động 50 ngày hoạt động khá thường xuyên (vừa là hỗ trợ vừa là kháng cự), nhưng không phải lúc nào nó cũng hoạt động. Do đó, bạn chỉ nên sử dụng nó làm mức kháng cự hoặc hỗ trợ nếu các kỹ thuật khác xác nhận điều đó.

6. Theo dõi tính thời vụ của giá.

Cũng giống như mùa thu hoặc mùa xuân đến với tập hợp các kiểu thời tiết cụ thể đối với các khu vực khác nhau trên thế giới, thị trường vàng và các kim loại quý khác bị ảnh hưởng bởi cái được gọi là tính thời vụ của giá . Hiểu được các mô hình thị trường này là rất quan trọng để biết khi nào là thời điểm tốt để cân nhắc giao dịch vàng và trong trường hợp thời tiết xấu đối với kim loại màu vàng, khi nào nên bán khống.

7. Sử dụng các đường xu hướng và các kênh xu hướng .

Các đường và kênh xu hướng thường được chứng minh là hữu ích như các đường / mức hỗ trợ và kháng cự trong trường hợp vàng, bạc và cổ phiếu khai thác mỏ. Mức thấp hoặc mức cao càng quan trọng khi được sử dụng để tạo một đường xu hướng hoặc kênh nhất định thì mức hỗ trợ hoặc mức kháng cự càng mạnh.

8. Các mức cao và thấp trước đó thường đóng vai trò là mức hỗ trợ/kháng cự.

Mức cao hoặc mức thấp càng quan trọng thì mức hỗ trợ / kháng cự càng mạnh . Điều này áp dụng cho hầu hết (nếu không phải tất cả) thị trường, nhưng chúng tôi đưa nó vào danh sách để nhấn mạnh rằng kỹ thuật này cũng hữu ích trên thị trường kim loại quý. Các đường xu hướng được tạo bằng cách kết nối các đáy hoặc đỉnh trước đó là một kỹ thuật hữu ích phổ biến khác cũng áp dụng cho thị trường kim loại quý. Và, giống như trong trường hợp các mức kháng cự/hỗ trợ được tạo bởi các đỉnh và đáy, các mức giá cực đoan này càng quan trọng thì mức hỗ trợ/kháng cự mà đường dựa trên chúng sẽ cung cấp càng mạnh.

9. Thị trường không chỉ có tính chất chu kỳ mà còn có tính phân dạng.

Các đợt tăng và giảm trên thị trường vàng và các thị trường khác là tương tự nhau , có nghĩa là các mô hình giá mà chúng ta đã thấy ở quy mô lớn hơn rất có thể sẽ được nhìn thấy ở quy mô nhỏ hơn (tương ứng). Quan sát này có thể giúp ích rất nhiều khi xác định các cổ phiếu vàng, bạc hoặc khai thác mỏ sẽ di chuyển thấp hay cao như thế nào. Nếu biến động giá hiện tại rất giống với các biến động trước đó, thì rất có thể phần cuối cùng của mô hình – vẫn ở phía trước – cũng sẽ tương tự, điều này cho phép bạn định vị để tận dụng lợi thế của nó.

10. Chú ý đến âm lượng.

khối lượnglà một phần thông tin rất quan trọng nhưng thường bị bỏ qua. Nếu một đợt phục hồi đi kèm với khối lượng giao dịch tăng, thì đó có thể là khởi đầu của một đợt phục hồi thậm chí còn lớn hơn. Tuy nhiên, nếu một đợt phục hồi đi kèm với khối lượng thấp hoặc giảm rõ rệt, thì có khả năng nó sẽ kết thúc. Nếu sự suy giảm đi kèm với khối lượng lớn hoặc tăng (trừ khi có một ngày giá đảo chiều rõ ràng), thì sự suy giảm có thể sẽ tiếp tục. Ngược lại, nếu sự suy giảm đi kèm với khối lượng thấp, thì không có ý nghĩa gì (vâng, tình huống không đối xứng trong trường hợp này). Trên đây là những hướng dẫn chung và trước khi áp dụng chúng vào tình hình thị trường hiện tại, hãy nhớ kiểm tra xem chúng có thực sự hoạt động như đã vạch ra hay không – nếu không, thì tốt hơn hết là bạn nên mong đợi cùng một loại phản ứng đã xảy ra trước đó với một mức giá nhất định /mô hình âm lượng.

11. Tìm kiếm sự hình thành giá.

Ví dụ, sự hình thành giá có thể có hình dạng của sự hình thành đầu và vai . Nhưng trước khi bạn áp dụng chúng (trong khi tin rằng một mô hình nhất định đang “đang diễn ra” và có khả năng gây ra một động thái nhất định khiến bạn tham gia hoặc đóng một giao dịch nhất định), hãy nhớ kiểm tra xem loại mô hình này có hoạt động trên thị trường này không trước đây. Ví dụ: “các điểm đột phá” (bản thân chúng không phải là một sự hình thành, nhưng ví dụ này minh họa ý của chúng tôi) bằng bạc thường dẫn đến việc giảm giá (các điểm đột phá bị vô hiệu hóa) thay vì phục hồi, vì vậy ý nghĩa thực sự của chúng ngược lại với những gì người ta có thể đã mong đợi dựa trên định nghĩa cổ điển về đột phá.

12. Chờ xác nhận.

Thông thường, tốt nhất là đợi xác nhận về điểm đột phá/sự cố trước khi hành động. Trong trường hợp của thị trường kim loại quý, và dựa trên kinh nghiệm của chúng tôi, bạn nên đợi ba mức giá đóng cửa liên tiếp dưới/trên mức giá quan trọng trước khi xem điểm phá vỡ/sự cố là “đã được xác nhận” và do đó có ý nghĩa. Việc vô hiệu hóa một đột phá là một dấu hiệu giảm giá và việc vô hiệu hóa một sự cố phá vỡ là một dấu hiệu tăng giá.

Biết các mẹo giao dịch vàng ở trên đã giúp bạn vượt trội so với phần lớn các nhà giao dịch về hiểu biết thị trường và khi bạn kết hợp chúng với các chiến lược mà chúng tôi đã vạch ra trước đây, chúng có thể mang lại kết quả tuyệt vời.

Nhưng xin chờ chút nữa! :)

Các kỹ thuật giao dịch vàng dưới đây bổ sung cho những gì bạn đã học được cho đến nay và mang lại cho bạn lợi thế thậm chí còn lớn hơn so với các nhà giao dịch vàng khác.

Kỹ Thuật & Chiến Thuật Giao Dịch Vàng

1. Chú ý đến lãi suất thực.

Trong khi hầu hết các nhà đầu tư sử dụng lập luận lạm phát để biện minh cho các vị thế mua của họ, sức hấp dẫn cơ bản của vàng giảm khi lợi suất danh nghĩa tăng với tốc độ nhanh hơn kỳ vọng lạm phát. Ví dụ, các nhà đầu tư có thu nhập cố định thường thay thế trái phiếu chính phủ bằng vàng trong danh mục đầu tư của họ. Tuy nhiên, vì vàng là tài sản không mang lại lợi suất, khi lãi suất thực tăng, khách du lịch trái phiếu có nhiều khả năng bán vị thế vàng của họ và tái phân bổ vốn cho trái phiếu chính phủ.

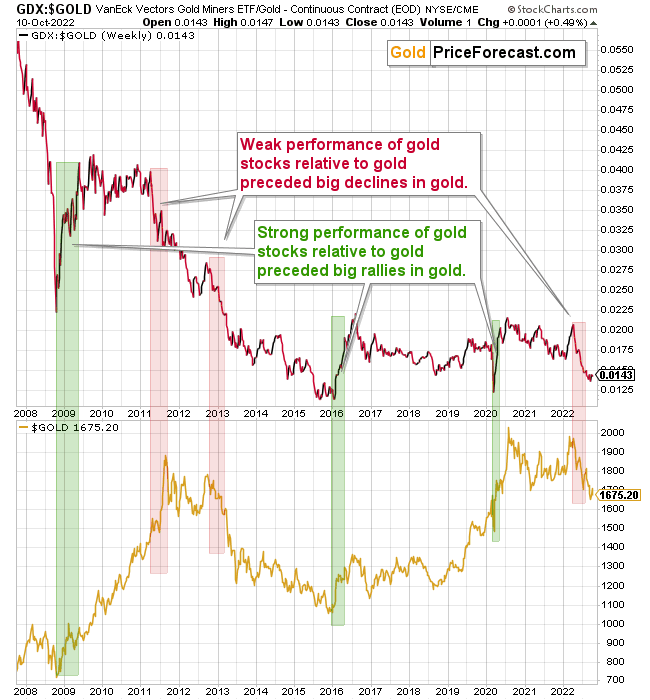

2. Phân tích các tỷ số.

Tất nhiên, không chỉ bất kỳ tỷ lệ nào, mà là những tỷ lệ đã được chứng minh là cung cấp các tín hiệu quan trọng cho vàng. Đây có thể là (1) tỷ lệ dự trữ vàng trên vàng hoặc tỷ lệ vàng trên bạc – cả hai đều có lịch sử dẫn đầu về vàng, đặc biệt là trước đây; hoặc (2) các tỷ lệ quan trọng do các yếu tố cơ bản (tỷ lệ vàng so với trái phiếu – cả hai đều có thể được coi là tài sản trú ẩn an toàn và các đáy và đỉnh chính trong tỷ lệ này diễn ra cùng với các đỉnh và đáy chính của vàng, vì vậy nó có thể được sử dụng như một xác nhận); hoặc (3) tỷ lệ thường được thảo luận ( tỷ lệ vàng trên dầu ).Đôi khi, các tỷ lệ có thể được sử dụng để xem xét điều gì đó từ góc độ không phải USD, chẳng hạn như tỷ lệ vàng trên UDN – là mức bình quân gia quyền của vàng được định giá bằng các loại tiền tệ khác với đồng đô la Mỹ, với trọng số như trong Chỉ số USD. Tỷ lệ này có thể được sử dụng để xác nhận những biến động lớn của vàng hoặc gợi ý rằng những biến động này chỉ là tạm thời, vì chúng chỉ có thể nhìn thấy từ quan điểm của USD.

Trên biểu đồ bên dưới, bạn có thể thấy tỷ lệ cổ phiếu vàng (tôi đang sử dụng GDX ETF làm đại diện ở đây) so với vàng đã giúp dự đoán giá vàng như thế nào.

Tỷ lệ di chuyển cao hơn giúp dự đoán các đợt tăng giá lớn hơn của vàng và tỷ lệ di chuyển thấp hơn giúp dự đoán mức giảm giá lớn hơn của vàng.

3 . Phân tích các khung thời gian khác thay vì chỉ khung thời gian mà bạn đang tập trung vào.

Ngay cả khi bạn đang đặt một giao dịch ngắn hạn, hãy nhớ kiểm tra xu hướng trung và dài hạn. Nói chung, khung thời gian càng dài thì mức hỗ trợ và kháng cự càng mạnh. Vì vậy, ngay cả khi bạn phân tích bức tranh ngắn hạn, có thể xảy ra trường hợp một động thái nhất định sẽ bị chặn lại bởi mức kháng cự trung hạn hoặc dài hạn. Nếu bạn đang tập trung vào các giao dịch trung hạn hoặc dài hạn, bức tranh ngắn hạn có thể giúp bạn điều chỉnh thời điểm tham gia hoặc thoát khỏi thị trường.

4. Đừng cho rằng tất cả các kỹ thuật đều hữu ích.

Chỉ vì “ chữ thập vàng ” hoặc “ chữ thập tử thần ” có những cái tên nghe có vẻ sắc sảo, không có nghĩa là chúng sẽ hữu ích cho thị trường kim loại quý. Dựa trên nghiên cứu của chúng tôi, ứng dụng của họ – trung bình – là phản tác dụng hoặc vô dụng. Một lần nữa, hãy chắc chắn kiểm tra xem một kỹ thuật nhất định có hoạt động trên thị trường ưa thích của bạn trong những năm qua hay không trước khi áp dụng nó. Và như đã đề cập trước đó, một cái gì đó hoạt động trong quá khứ không đảm bảo rằng nó sẽ hoạt động trong tương lai. Cờ đỏ nên được giương lên nếu nó hoàn toàn không hoạt động.

5. Hãy thường xuyên theo dõi những điều bất thường.

Đó là một chiến thuật giao dịch vàng rộng rãi, nhưng nó đáng để ghi nhớ. Khi bạn thấy điều gì đó kỳ lạ, hãy điều tra và tìm ra lý do đằng sau nó, đồng thời kiểm tra xem có điều gì tương tự đã xảy ra trước đó không – nếu có, hãy kiểm tra xem điều gì xảy ra tiếp theo. Nếu những điều tương tự luôn diễn ra theo cùng một loại mô hình giá đối với vàng, bạc và/hoặc cổ phiếu khai thác mỏ, thì có thể là một ý tưởng hay để giao dịch nó. Nếu không, thì có lẽ lý do đằng sau sự bất thường đã dẫn đến một thứ khác có ảnh hưởng cụ thể hơn đến giá kim loại quý.

6. Hãy chú ý đến dòng tiền vào hoặc ra cực lớn từ các quỹ ETF phổ biến (như GLD hoặc SLV).

Có vẻ như dòng vốn chảy vào cực lớn (những người mua ETF, do đó đầu tư vào một thị trường nhất định) “nên” là xu hướng tăng và dòng vốn chảy ra cực đoan “nên” là xu hướng giảm, nhưng không nhất thiết phải như vậy. Ngược lại, giống như trường hợp khối lượng, các giá trị cực đoan có thể có nghĩa là lãi suất cao nhất. Và các đỉnh chính được hình thành khi tất cả mọi người và anh em của họ đang tăng giá – vì vậy, dòng vốn cực lớn đổ vào các quỹ ETF thực sự có thể báo hiệu việc tạo đỉnh, đó là một dấu hiệu giảm giá, không phải là một dấu hiệu tăng giá. Làm thế nào bạn có thể biết nếu một sự kiện là tăng hoặc giảm? Một kỹ thuật là so sánh nó với các sự kiện lịch sử trước đó và xem loại hành động nào tiếp theo. Một cách khác là kiểm tra xem các mức dòng tiền vào hoặc ra cực đoan có đạt được đều đặn hay không (có thể không phải là dấu hiệu của sự thay đổi trong xu hướng) hoặc liệu có sự gia tăng đột biến về dòng tiền vào/ra hay không. Trong trường hợp sau này,

7. Theo dõi tâm lý nhà đầu tư.

Nếu phần lớn (!) các nhà đầu tư và giao dịch kim loại quý đang tăng giá, thì vàng có khả năng gần đạt đỉnh. Trong trường hợp này, bạn nên tìm kiếm các tín hiệu bán và/hoặc xác nhận rằng đỉnh đã xuất hiện và – nếu có – hãy thoát khỏi các vị thế mua và/hoặc nhập các vị thế bán. Ngược lại, nếu tất cả mọi người đều có xu hướng giảm giá trên thị trường, thì rất có thể đáy đã gần xuất hiện hoặc đã xuất hiện. Các cách để ước tính tâm lý bao gồm kiểm tra tần suất mọi người tìm kiếm các cụm từ liên quan đến vàng (chẳng hạn như “cổ phiếu vàng”) trên Google Xu hướng, theo dõi kết quả khảo sát với các câu hỏi như “giá vàng sẽ ở đâu trong ba tháng tới” và các truy vấn tương tự. Ngoài ra, khi bạn thấy rằng một trang web lớn, liên quan đến vàng nào đó rất chậm hoặc bị treo sau khi tăng hoặc giảm mạnh, thì điều đó có thể có nghĩa là lưu lượng truy cập/sự quan tâm đến vàng là rất lớn, đây là một cách khác để phát hiện rằng một mức giá cực đoan sắp xảy ra (chúng tôi đã thấy điều đó vào năm 2011, khi vàng đạt đỉnh).

8. Chọn (những) nhà môi giới phù hợp.

Trước tiên, bạn phải quyết định nơi bạn muốn đầu tư ETF và ETN, cổ phiếu khai thác hoặc các công cụ phái sinh như hợp đồng tương lai, quyền chọn hoặc CFD. Bạn phải kiểm tra cẩn thận các chi phí, bao gồm hoa hồng, chênh lệch giao dịch, chi phí chuyển đổi tiền tệ hoặc phí quản lý tài khoản.

Trên đây không phải là danh sách đầy đủ 100% những gì chúng tôi khám phá được về chủ đề giao dịch vàng (chúng tôi không thể cung cấp tất cả các chi tiết một cách công khai), nhưng nó bao gồm phần lớn những điều mà chúng tôi nhiều lần thấy là rất hữu ích. Tận dụng những điểm này sẽ giúp bạn xây dựng một bộ kỹ năng giao dịch vàng vững chắc.

.png)

.png)

Tìm hiểu về bitcoin và sàn giao dịch Crypto

Tìm hiểu về bitcoin và sàn giao dịch Crypto