Vùng giao dịch và vùng chốt lời trong giao dịch Cung - Cầu

Các loại vùng cung và cầu hình thành khác nhau trong forex?

Tôi không nói về các khu vực rally-base-drop, rally-base-rally, v.v. mà Sam Seiden dạy. Tôi đang nói về các khu vực khác, các khu vực hình thành vì những lý do khác nhau do các ngân hàng mua và bán.

Thực tế có hai loại vùng cung và cầu hình thành…

Các khu vực thu lợi nhuận và…

Khu vực giao dịch.

Hôm nay tôi sẽ cho bạn thấy những vùng này là gì, chúng hình thành như thế nào và giải thích một số điểm khác biệt chính giữa chúng mà bạn cần biết khi giao dịch.

Hãy bắt đầu với các khu vực chốt lời…

CHỐT LỢI NHUẬN TẠI VÙNG CUNG VÀ CẦU ?

Việc chốt lời xảy ra thường xuyên trong forex. Các ngân hàng thu lợi nhuận từ các giao dịch của họ mọi lúc, trên mọi sự tăng và giảm mà chúng tôi thấy. Đôi khi họ lấy một số lượng lớn đến mức tạo ra vùng cung hoặc cầu.

Đây được gọi là vùng chốt lời.

Có thể bạn đã từng giao dịch vùng chốt lời mà không nhận ra nó. Chúng là loại vùng phổ biến nhất trên thị trường, thường hình thành nhiều lần trong quá trình tăng và giảm.

Về mặt cấu trúc, các khu vực thu lợi nhuận trông giống như mọi khu vực cung và cầu khác. Tuy nhiên, chúng khác nhau ở chỗ chúng chỉ hình thành ngược lại với hướng của xu hướng hiện tại, thường là gần mức thấp nhất trong xu hướng giảm và dao động mức cao trong xu hướng tăng.

VÙNG CHỐT LỢI NHUẬN HÌNH THÀNH NHƯ THẾ NÀO ?

Đây là hai vùng cung được tạo ra bởi các ngân hàng thu lợi nhuận từ các giao dịch mua.

Không giống như các khu vực được tạo bởi các ngân hàng đặt giao dịch - mà chúng ta sẽ nói trong một phút nữa - lý do giá quay trở lại và đảo ngược từ các khu vực chốt lời là bởi vì các ngân hàng không thể lấy số tiền họ muốn từ các vị thế mua của họ trong sự gia tăng đã tạo ra khu vực.

Nó xảy ra như thế này:

Khi các ngân hàng quyết định chốt lời từ giao dịch mua của họ, các lệnh mua vào thị trường từ các thương nhân mua sẽ được tiêu thụ. Điều này khiến giá giảm, dẫn đến hình thành vùng cung.

Các ngân hàng sau đó sử dụng một số lợi nhuận mới kiếm được của họ để thực hiện thêm các giao dịch mua bằng cách sử dụng các lệnh bán hiện tràn vào, điều này khiến giá ngừng giảm và tăng trở lại vùng cung. Động thái này sau đó làm cho một số lượng lớn các nhà giao dịch bán lẻ (những người như bạn và tôi) thực hiện các giao dịch mua, vì họ nghĩ rằng đó là sự tiếp nối của xu hướng hiện tại.

Khi thị trường đi vào vùng cung do các ngân hàng tạo ra lần đầu tiên chốt lời, họ sẽ chốt lời một lần nữa bằng cách sử dụng các lệnh mua mới đến từ các nhà giao dịch mua khi di chuyển lên vùng này.

Sau đó, giá lại giảm và quá trình tương tự sẽ lặp lại hoặc thị trường sẽ tiếp tục tăng cao hơn và phá vỡ vùng cung.

Đây là hai vùng nhu cầu được hình thành từ việc các ngân hàng thu lợi nhuận từ các giao dịch bán ra.

Mặc dù chúng là vùng nhu cầu, nhưng 2 vùng này được tạo ra từ cùng một quá trình khiến 2 vùng cung hình thành.

Các ngân hàng đã quyết định giảm một số lợi nhuận từ các giao dịch bán của họ. Điều này làm cho giá bắt đầu tăng, do đó, khiến một số lượng lớn các nhà giao dịch bán lẻ thực hiện các giao dịch mua.

Sử dụng các lệnh mua được tạo ra từ những thương nhân mua này, các ngân hàng sau đó thực hiện thêm các giao dịch bán, khiến giá giảm trở lại và khiến mọi người bán ra. Khi giá đạt đến điểm mà họ chốt lời (vùng cầu), họ sử dụng các lệnh bán đến để lấy phần lợi nhuận còn lại trước khi để nó tiếp tục giảm.

Vấn đề với các khu vực chốt lời giao dịch

Các khu vực chốt lời được giao dịch giống như bất kỳ khu vực nào khác. Nhưng có một số vấn đề bạn sẽ phải đối mặt khi giao dịch chúng cần biết.

Đầu tiên là phản ứng mà khu vực này sẽ tạo ra khi lợi nhuận thị trường có thể là khá nhỏ.

Điều này là do các ngân hàng cuối cùng vẫn muốn giá tiếp tục di chuyển theo cùng một hướng. Khi họ đã giảm số lợi nhuận cần thiết, họ sẽ đặt các giao dịch theo hướng ngược lại, khiến giá di chuyển trở lại khu vực và cuối cùng vượt qua nó.

Vì vậy, nếu bạn giao dịch vùng chốt lời, bạn cần đặt mục tiêu lợi nhuận nhỏ hơn, vì chỉ là vấn đề thời gian trước khi giá đảo chiều và phá vỡ vùng.

Vấn đề thứ hai là có khả năng giá cao sẽ tăng vọt lên trên mức cao hoặc thấp của khu vực trước khi nó đảo chiều.

Khi các ngân hàng tạo ra một vùng hình thành bằng cách đặt các giao dịch - mà chúng tôi sẽ xem xét trong thời gian ngắn - họ không muốn giá tăng vọt qua mức dao động thấp hoặc cao đã tạo ra vùng khi nó quay trở lại, vì nó có thể kích động các nhà giao dịch khác để giao dịch chống lại họ và khiến họ thua lỗ.

Với các khu vực chốt lời, đây không phải là trường hợp. Các ngân hàng không quan tâm nếu giá tăng vọt qua mức cao / thấp vì nó không ảnh hưởng đến việc họ chốt lời. Điều này có nghĩa là các khu vực chốt lời sẽ tăng đột biến hơn nhiều so với các khu vực giao dịch.

Đây là một vấn đề vì điểm dừng của giao dịch vùng cung hoặc cầu luôn ở trên mức cao (đối với vùng cầu) hoặc dưới mức thấp (đối với vùng cung) đã khiến vùng này hình thành. Vì vậy, bạn dừng lại có nhiều khả năng nhận được các khu vực chốt lời giao dịch tăng đột biến hơn so với các khu vực khác.

Để chống lại điều này, tôi khuyên bạn nên luôn thêm một vài pips vào lệnh cắt lỗ khi giao dịch các vùng chốt lời.

Khu vực giao dịch là gì?

Ngoài việc chốt lời, lý do khác mà các ngân hàng và tổ chức mua và bán là thực hiện các giao dịch để làm cho giá đảo ngược. Và điều này cũng tạo ra vùng cung và cầu…

Khu giao dịch.

Các khu vực đặt lệnh giao dịch không khác nhiều so với các khu vực chốt lời mà chúng ta vừa xem xét. Chúng trông giống nhau, xuất hiện nhiều lần trong khi tăng và giảm - mặc dù không nhiều như vùng chốt lời - và thậm chí hình thành theo cùng một cách.

Sự khác biệt thực sự duy nhất giữa chúng là các khu vực giao dịch chủ yếu hình thành theo hướng của xu hướng hiện tại, chỉ một số ít hình thành chống lại nó khi các ngân hàng muốn tạo ra một sự đảo ngược xu hướng - những khu vực này thường hình thành do sự tăng hoặc giảm mạnh.

Chúng hình thành như thế nào?

Mặc dù chúng hình thành vì những lý do khác nhau, quá trình dẫn đến việc giá quay trở lại và sau đó đảo ngược từ các khu vực giao dịch hầu như giống hệt như cách diễn ra đối với các khu vực được tạo ra bằng cách chốt lời.

Vùng cầu này hình thành từ việc các ngân hàng thực hiện giao dịch mua.

Khi các ngân hàng thực hiện giao dịch, họ hiếm khi có đủ lệnh tham gia thị trường để thực hiện tất cả các giao dịch của họ cùng một lúc. Điều này có nghĩa là họ phải thao túng giá để có đủ người mua hoặc bán để họ có thể thực hiện các giao dịch còn lại của mình.

Trong ví dụ của chúng tôi, các ngân hàng đã thực hiện các giao dịch mua, đó là nguyên nhân khiến vùng cầu hình thành. Nhưng họ không có đủ lệnh để đặt tất cả các giao dịch của họ - chúng tôi biết điều này vì giá đã quay trở lại khu vực sau đó. Vì vậy, bây giờ họ cần phải giảm giá một lần nữa để có được người bán.

Họ làm điều này bằng cách lấy một lượng nhỏ lợi nhuận từ các giao dịch mua mà họ đã đặt để khiến vùng cầu hình thành.

Việc chốt lời khiến giá giảm, do đó, khiến nhiều nhà kinh doanh bán lẻ bán ra, vì họ nghĩ rằng đó là sự khởi đầu của một đợt sụt giảm lớn. Khi thị trường rơi vào vùng nhu cầu, các ngân hàng sử dụng các lệnh bán được tạo ra từ các nhà giao dịch này để thực hiện các giao dịch mua còn lại của họ, khiến giá đảo ngược ra khỏi vùng.

Một số cần lưu ý:

Điều quan trọng cần hiểu về vùng cung và cầu được tạo ra bởi các ngân hàng đặt giao dịch là điểm mà các ngân hàng đặt giao dịch khiến vùng hình thành không thể bị phá vỡ khi thị trường quay trở lại.

Bạn sẽ nhận thấy thị trường không phá vỡ mức thấp của mỗi vùng trên khi lợi nhuận của nó.

Lý do khiến mức thấp không thể bị phá vỡ (ít nhất là trong một khoảng cách lớn) là các ngân hàng không muốn gây nguy hiểm cho các giao dịch mà họ đã đặt để khiến vùng hình thành.

Nếu giá phá vỡ dưới mức thấp, nó có thể khiến một số lượng lớn các nhà giao dịch bán và đẩy giá xuống, điều này sẽ gây nguy hiểm cho các giao dịch của các ngân hàng và có thể khiến họ mất tiền - điều mà họ rõ ràng không muốn xảy ra.

Lưu ý: Khi tôi nói 'break', tôi có nghĩa là thị trường không thể đóng cửa trên mức cao đối với vùng cung và dưới mức thấp đối với vùng cầu. Thị trường tăng vọt một khoảng cách nhỏ qua mức cao hoặc thấp là điều không sao, nhưng nó không được đóng trên hoặc dưới nó.

Nếu đúng như vậy, khu vực sẽ trở nên không hợp lệ và nó cho chúng tôi biết các ngân hàng đã không đặt bất kỳ giao dịch nào tại khu vực hoặc bất kỳ giao dịch nào họ thực hiện hiện đã bị đóng.

https://go.libertex.com/visit/?bta=38448&nci=8120ĐÀM LUẬN VÀNG KỲ 2

ĐÀM LUẬN VÀNG TRONG BỐI CẢNH NGÂN HÀNG TRUNG ƯƠNG ĐIỀU CHỈNH QE

- Giá vàng tăng khoảng 240 USD / oz. trên toàn bộ năm 2019, mức tăng hàng năm lớn nhất được nhìn thấy kể từ năm 2010 và đến năm 2020, đây là tài sản có hiệu suất tốt nhất. Tuy nhiên, bây giờ có thể không phải là thời điểm tốt nhất để nhảy vào vàng.

- Tâm lý nhà đầu tư tăng rất cao, đó là một đèn cảnh báo màu vàng nhấp nháy của chính nó.

- Mục tiêu tiếp theo lâu dài của Vàng là mức cao nhất mọi thời đại trước đây 1900$ -1930$

Vàng là một cửa hàng giá trị.Về lâu dài, giá trị của nó không bị xói mòn bởi các ngân hàng trung ương tạo ra tiền một cách giả tạo.Trên thực tế, về mặt tiền giấy, về cơ bản là giấy bị dính mực, giá vàng tăng trong thời gian rất dàiNăm 1975, vàng là 35 đô la.Bây giờ, vàng đã phá vỡ trên $ 1800 / oz. Chỉ riêng trong năm 2019-2020, ngân hàng trung ương Hoa Kỳ, Fed, đã tăng gần gấp đôi số tiền tạo ra, làm tăng lượng cung tiền lên hơn 4 nghìn tỷ Đôla. Điều này thực sự làm giảm giá trị thực (sức mua) của mỗi đô la một nửa.Vàng sẽ tăng giá để phản ánh sự pha loãng của đô la.

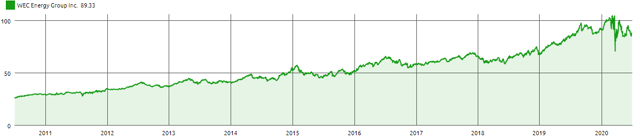

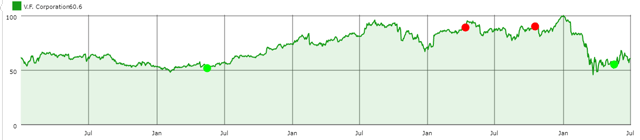

Giữ nguyên triển vọng dài hạn rằng giá vàng sẽ tiếp tục tăng, theo chu kỳ thị trường tăng 30 năm bắt đầu vào năm 2001. Điều này khá chính xác trong những tháng tiếp theo. Khi theo dõi hành động giá vàng trong sự xuất hiện của đại dịch COVID-19. Vàng tiếp tục leo lên đến cuối năm 2019 đến đầu năm 2020 và đạt đỉnh vào ngày 9 tháng 3 năm 2020 trước khi sụt giảm ngắn hạn.

Trên thực tế, trong các sự cố thị trường toàn cầu từ tháng 2 đến tháng 3 năm nay, vàng chỉ giảm khoảng 14%, trong khi S & P 500 giảm mạnh hơn 35%. Giá vàng tăng khoảng 240 USD / oz. trên toàn bộ năm 2019, mức tăng hàng năm lớn nhất được nhìn thấy kể từ năm 2010. Và đến năm 2020, đây là tài sản có hiệu suất tốt nhất. Làm thế nào mà một đại dịch trên toàn thế giới, đóng cửa kinh tế và yếu tố hành động ngân hàng trung ương chưa từng có vào đây? Bất chấp tất cả sự chú ý về cổ phiếu, tiền vẫn tiếp tục chảy vào vàng, giá đã vượt qua mức đáng kể về mặt tâm lý $ 1800 / oz.

Điều gì thúc đẩy giá Vàng?

Fed đang bơm một lượng lớn thanh khoản vào thị trường vốn bằng cách giảm lãi suất, mua nợ doanh nghiệp lần đầu tiên trong lịch sử và thiết lập nhiều loại hình cho vay mới để đảm bảo ổn định kinh tế. Trong khi đó, các gói kích thích lớn cho cá nhân người Mỹ đang làm tăng thu nhập cá nhân và mở rộng hơn đó là tăng doanh thu của công ty. Trước viễn cảnh nguy cơ suy thoái kinh tế toàn cầu, vào tháng 10 các ngân hàng trung ương trên khắp thế giới đã mua Vàng với số lượng lớn chưa từng thấy - nhưng bây giờ, họ đã dừng lại, Nga chính là một trong những người mua lớn nhất năm 2019, đã dừng tất cả các giao dịch mua vàng của họ và những người khác đã thanh lý Vàng để ủng hộ dự trữ tiền tệ. Họ phải sử dụng dự trữ tiền mặt của họ cho các vấn đề cấp bách hơn do các biến động kinh tế mang lại. Hơn nữa, những con số từ Fed cho thấy Fed đã giảm lượng tiền kích thích kinh tế trong 4 tuần qua. Đó là một thay đổi quan trọng từ những động thái khổng lồ kể từ cuối tháng ba.Nó có thể kích hoạt một sự điều chỉnh mạnh trong nhiều tài sản, bao gồm cả vàng và bạc.Trong quá khứ, những thay đổi như vậy trong mua hàng của chính phủ là tiêu cực đối với giá vàng. Đây là lý do tại sao nên thận trọng bây giờ.Vàng đã chạm mức cao 8 năm chỉ vài ngày trước.

Tuy nhiên, bây giờ có thể không phải là thời điểm tốt nhất để nhảy vào vàng. Tâm lý nhà đầu tư tăng rất cao, đó là tín hiệu cảnh báo đang nhấp nháy.

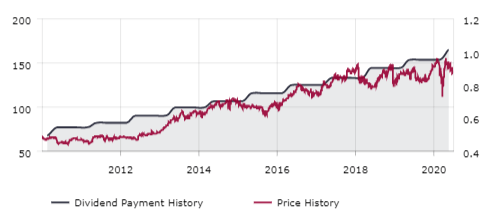

5 Luận điểm trong đầu tư Cổ phiếu cổ tức đánh bại lợi nhuận đầu tư

Luận điểm 1: Sự đều đặn của thu nhập

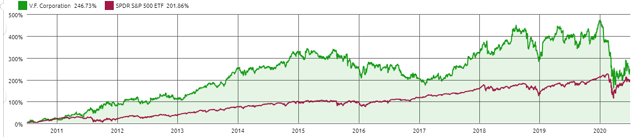

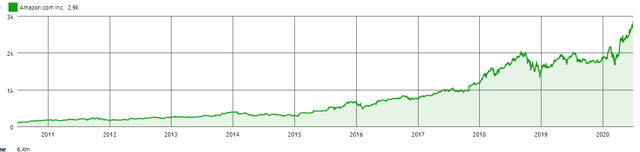

Luận điểm 2: Bạn không thực sự từ bỏ việc tăng vốn

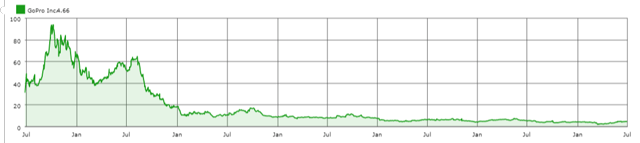

Luận điểm 3: Nó giúp bạn tránh xa các cổ phiếu xấu

- Quản lý là cổ đông thân thiện.

- Công ty tạo ra đủ tiền mặt để trả cổ tức.

- Doanh nghiệp đã phát triển với tốc độ đủ để tiếp tục trả cổ tức.

- Bảng cân đối kế toán hợp lý và không quá đòn bẩy.

Luận điểm 4: Nó dạy bạn khi mua và bán

Luận điểm 5: Nó triệt tiêu nhiều thành kiến của bạn