Luận văn đầu tư

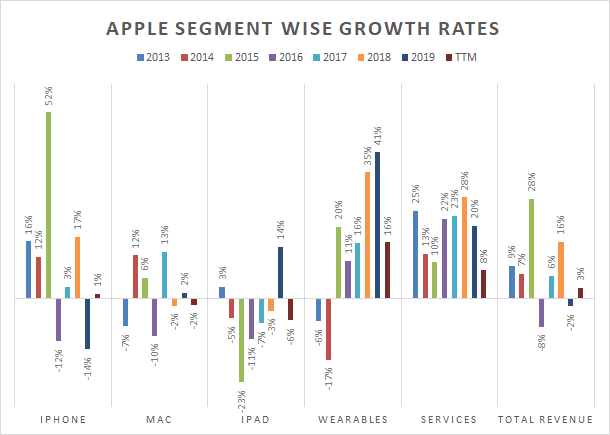

Trong những năm gần đây, xu hướng bán hàng iPhone, iPad và Mac của Apple ( AAPL ) đã chuyển sang tiêu cực và mất đà. Tuy nhiên, phân khúc Dịch vụ đã tăng trưởng ~ 20% trong vài năm qua, điều này đã tiết kiệm được một ngày cho Apple trong quá trình này. Tôi tin rằng Dịch vụ là tương lai của Apple do tiềm năng áp dụng rộng rãi trên ~ 1,5 tỷ thiết bị Apple trên thế giới. Hơn nữa, doanh thu Dịch vụ của Apple dự kiến sẽ tăng ở độ tuổi trung niên trong dài hạn. Sự tăng trưởng doanh thu này, cùng với tính chất lợi nhuận cao của hoạt động kinh doanh dịch vụ, sẽ đảm bảo rằng dòng tiền miễn phí trên mỗi cổ phiếu của Apple tiếp tục tăng.

Phân tích phân khúc Dịch vụ của Apple và xác định giá trị nội tại cho hoạt động kinh doanh dịch vụ trên cơ sở độc lập.

Các dịch vụ đang nổi bật tại Apple

Chúng tôi đã thảo luận về cách các phân khúc Dịch vụ và Thiết bị đeo đã tiết kiệm được một ngày cho Apple trong Apple: Có lẽ bạn sẽ đánh bại thị trường . Tuy nhiên, hãy tóm tắt lại các xu hướng doanh thu để hiểu lý do tại sao phân khúc Dịch vụ đang trở nên quan trọng đối với vận may của Apple.

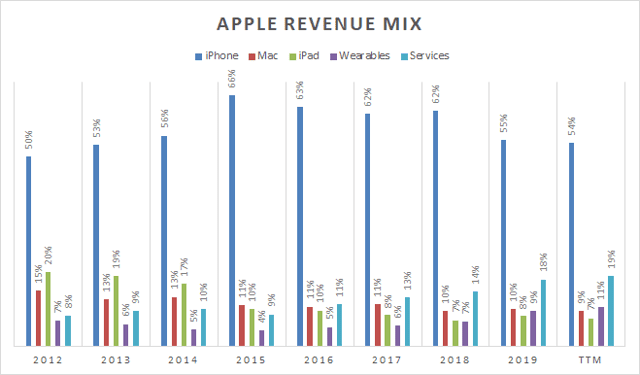

Với doanh số iPhone, iPad và Mac đang giảm dần, doanh thu của Apple đang thay đổi. Trong quý vừa qua, Dịch vụ đã đóng góp tới ~ 23% tổng doanh thu, cao hơn so với tỷ lệ LTM là ~ 19%. Tôi nghĩ, về lâu dài, Apple có thể trở thành một công ty tập trung vào dịch vụ, tức là có thể lấy được phần lớn doanh thu từ mảng dịch vụ.

Trong vài năm qua, mảng kinh doanh dịch vụ của Apple là phân khúc duy nhất cho thấy sự tăng trưởng liên tục kể từ năm 2013. Với hệ sinh thái ~ 1,5 tỷ thiết bị Apple, ngành kinh doanh dịch vụ vẫn có một chặng đường dài.

Tương lai của Apple là dịch vụ trung tâm

Apple tự hào có một hệ sinh thái mạnh mẽ về sản phẩm, dịch vụ và phụ kiện. Các dịch vụ chính do Apple cung cấp bao gồm App Store, Apple News +, Apple TV +, Apple Music, Apple Pay, iCloud và nhiều dịch vụ khác. Đây là những gì người tiêu dùng Apple nhận được từ mỗi dịch vụ này:

- App Store: Truy cập vào ~ 2 triệu ứng dụng, bao gồm các ứng dụng và trải nghiệm AR tốt nhất của bên thứ ba,

- Apple News and News +: Tin tức cập nhật,

- Apple TV +: Sê-ri phim gốc, phim và phim tài liệu từ những người kể chuyện vĩ đại nhất thế giới,

- Apple Music: Khả năng truyền phát hơn 60 triệu bài hát từ các nghệ sĩ yêu thích của họ,

- Apple Pay: Mua hàng an toàn và riêng tư,

- Apple Arcade: Truy cập không giới hạn vào toàn bộ danh mục của hơn 100 trò chơi độc quyền,

- iCloud: Lưu trữ cho ảnh, tệp và danh bạ, với khả năng truy cập nội dung trên tất cả các thiết bị của Apple.

Trong bảng báo cáo thu nhập gần đây nhất, Apple đã thông báo rằng trên tất cả các dịch vụ, họ đã có 515 triệu đăng ký trả phí (đạt 35 triệu q / q) và con số đạt 600 triệu trong năm tài chính hiện tại. Hơn nữa, Apple đang mang đến một chiếc iPhone SE rẻ hơn, iPhone SE, công ty đang chào mời như một thiết bị sẽ cung cấp cho người tiêu dùng quyền truy cập vào hệ sinh thái các sản phẩm và dịch vụ của Apple. Việc ra mắt iPhone SE sẽ mở rộng cơ sở người dùng của Apple và tăng cường thị trường tiềm năng cho Dịch vụ.

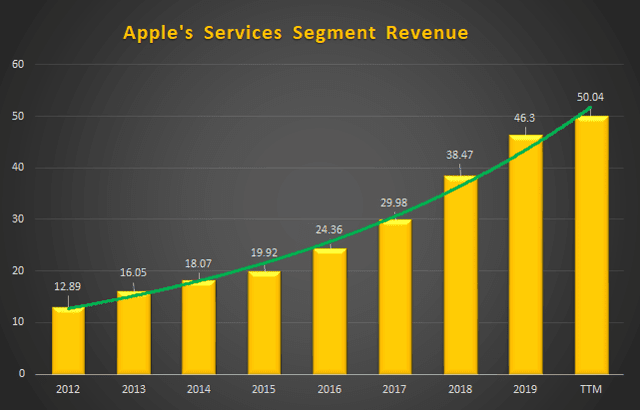

Doanh thu dịch vụ của Apple đã tăng từ 12,89 tỷ USD năm 2012 lên 46,3 tỷ USD năm 2019 với tốc độ CAGR là 20%. Hơn nữa, ban lãnh đạo của Apple đã hướng dẫn cho sự tăng trưởng doanh thu dài hạn để duy trì ở độ tuổi trung niên ở phân khúc Dịch vụ.

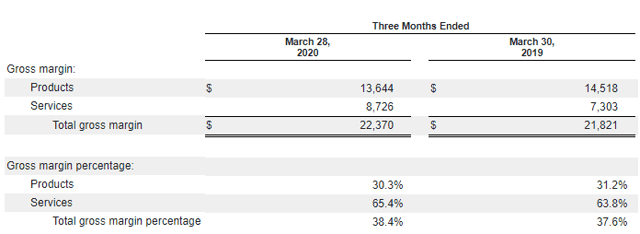

Nguồn: Apple 10-Q

Trong quý gần nhất, hoạt động kinh doanh dịch vụ đã thu được tỷ suất lợi nhuận gộp ~ 65%, cao hơn nhiều so với tỷ suất lợi nhuận gộp của sản phẩm là ~ 30%. Do đó, doanh thu dịch vụ tăng trưởng liên tục sẽ thúc đẩy tổng lợi nhuận gộp của Apple cao hơn, điều này cũng sẽ làm tăng tỷ suất lợi nhuận của dòng tiền tự do.

Dịch vụ kinh doanh đáng giá của Apple là gì?

Để xác định giá trị nội tại cho hoạt động kinh doanh dịch vụ của Apple và từ đó đóng góp bao nhiêu vào giá trị chung của Apple, chúng ta sẽ sử dụng mô hình định giá LA Stevens. Đây là những điều kiện cần có:

- Mô hình dòng tiền chiết khấu truyền thống sử dụng dòng tiền miễn phí trên vốn chủ sở hữu được chiết khấu bởi chi phí vốn (với tư cách là cổ đông) của chúng tôi.

- Mô hình dòng tiền chiết khấu bao gồm các tác động của việc mua lại.

- Bình thường hóa định giá cho triển vọng tăng trưởng trong tương lai vào cuối mười năm. Sau đó, bằng cách sử dụng giá cổ phiếu ngày hôm nay và giá cổ phiếu dự kiến vào cuối 10 năm, chúng tôi đến CAGR. Nếu điều này đánh bại thị trường đủ lợi nhuận, chúng tôi đầu tư. Nếu không, chúng tôi chờ đợi một điểm vào tốt hơn.

Bây giờ, hãy kiểm tra kết quả!

Giả định:

Giả thiết

|

Giá trị

|

Dòng tiền miễn phí trên mỗi cổ phiếu (30% biên FCF cho Dịch vụ)

|

3,40 đô la

|

Dòng tiền miễn phí trên mỗi cổ phiếu tăng trưởng

|

15%

|

Tốc độ tăng trưởng cuối

|

2%

|

Năm tăng trưởng cao

|

10

|

Tổng số năm để kích thích

|

100

|

Tỷ lệ chiết khấu ("Thay thế tốt nhất tiếp theo" của chúng tôi)

|

9,8%

|

Nguồn: Mô hình định giá LA Stevens

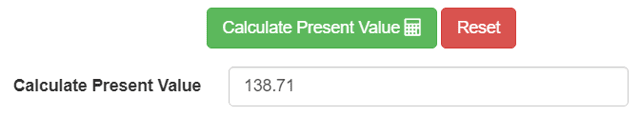

Vì vậy, bằng cách sử dụng các ước tính thận trọng, chúng ta thấy rằng hoạt động kinh doanh dịch vụ của Apple trị giá ~ 138,71 USD mỗi cổ phiếu. Bây giờ, đây là lý do tại sao cổ phiếu của Apple đã tăng.

Dịch vụ kinh doanh dự kiến sẽ sản xuất Alpha

Giả sử chúng tôi sử dụng giá trị hiện tại ròng từ phần trước và giả sử rằng doanh nghiệp dịch vụ của Apple chiếm ~ 138,71 đô la từ giá cổ phiếu là 350 đô la. Để tính tổng lợi nhuận dự kiến, chúng tôi chỉ cần tăng dòng tiền tự do trên mỗi cổ phiếu ở tốc độ tăng trưởng bảo thủ của chúng tôi, sau đó gán Giá bảo thủ cho bội số FCF, tức là 30 lần hoặc 35 lần, cho năm thứ mười; do đó tạo ra một dự báo giá trị nội tại bảo thủ mà qua đó chúng tôi xác định thời điểm và nơi để triển khai vốn của chúng tôi.

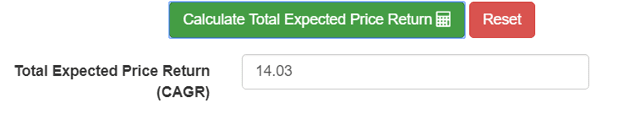

Đây là tổng lợi nhuận dự kiến cho phân khúc Dịch vụ của Apple dưới dạng một doanh nghiệp độc lập:

Nguồn: Mô hình định giá LA Stevens

Do đó, một nhà đầu tư có thể kỳ vọng giá trị kinh doanh dịch vụ của Apple sẽ tăng từ ~ 138,71 đô la lên ~ 515,81 đô la với tốc độ CAGR là 14,03% trong mười năm.

Do đó, chỉ riêng việc kinh doanh dịch vụ của Apple có thể trị giá ~ 515,81 USD / cổ phiếu (~ 1,47 lần giá hiện tại của Apple) trong mười năm.

Rủi ro

Apple phải đối mặt với những rủi ro sau:

- Sự trả đũa chiến tranh thương mại của Trung Quốc có thể làm gián đoạn đáng kể hoạt động kinh doanh của Apple.

- Suy thoái kinh tế kéo dài và giảm chi tiêu tùy ý có thể ảnh hưởng đến thu nhập của Apple trong thời gian tới.

- Thiếu đổi mới trong tương lai có thể ảnh hưởng mạnh mẽ đến tốc độ tăng trưởng được sử dụng trong các dự đoán của chúng tôi.

- Broadcom (NASDAQ: AVGO ) gợi ý rằng iPhone hàng đầu của Apple có thể bị trì hoãn trong năm nay trong báo cáo thu nhập mới nhất của hãng.

Đánh giá sửa đổi

Trong bài viết trước của tôi về Apple, tôi đã đưa ra đánh giá mua ở mức 300 đô la. Vào thời điểm đó, tổng lợi nhuận dự kiến là ~ 11,54%, điều này cho thấy tỷ lệ alpha trên tỷ lệ vượt rào của chúng tôi là 9,8%, qua đó biện minh cho việc mua hàng.

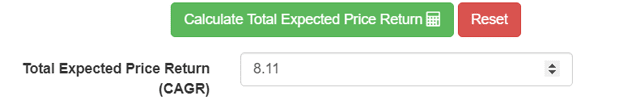

Tuy nhiên, kể từ đó, cổ phiếu đã tăng lên mức cao mới mọi thời đại. Đây là lợi nhuận dự kiến được sửa đổi nếu một người mua Apple với mức giá hôm nay là $ 350.

Nguồn: Mô hình định giá LA Stevens

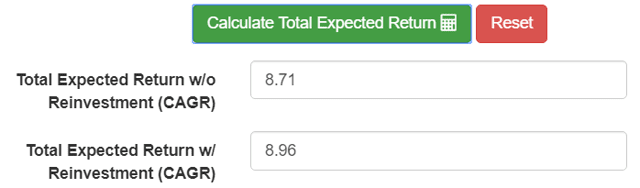

Nguồn: Mô hình định giá LA Stevens

Lợi nhuận ~ 8,96% thấp hơn tỷ lệ vượt rào 9,8% của chúng tôi; do đó, tôi không đề xuất các vị trí dài mới trong Apple ở mức giá này.

Key takeaway: Tôi đánh giá Apple giữ ở mức 350 đô la.

GOOD LUCK

No comments:

Post a Comment