1) Lý thuyết sóng Elliott: Lý thuyết hiện đại cho thị trường thế kỷ 21

1.1 Lịch sử

Lý thuyết sóng Elliott được đặt theo tên của Ralph Nelson Elliott (28 tháng 7 năm 1871 - 15 tháng 1 năm 1948). Ông là một kế toán viên và tác giả người Mỹ. Lấy cảm hứng từ Lý thuyết Dow và bằng các quan sát được tìm thấy trong tự nhiên, Elliott kết luận rằng sự chuyển động của thị trường chứng khoán có thể được dự đoán bằng cách quan sát và xác định mô hình sóng lặp đi lặp lại.

Elliott đã có thể phân tích thị trường theo chiều sâu hơn, xác định các đặc điểm cụ thể của các mẫu sóng và đưa ra dự đoán chi tiết về thị trường dựa trên các mẫu. Elliott dựa trên một phần công trình của mình về Lý thuyết Dow, cũng xác định chuyển động giá theo sóng, nhưng Elliott đã phát hiện ra bản chất cơ bản của hành động thị trường. Elliott lần đầu tiên xuất bản lý thuyết của mình về các mô hình thị trường trong cuốn sách có tựa đề Nguyên lý sóng vào năm 1938.

1.2 Nguyên tắc cơ bản của lý thuyết sóng Elliott năm 1930

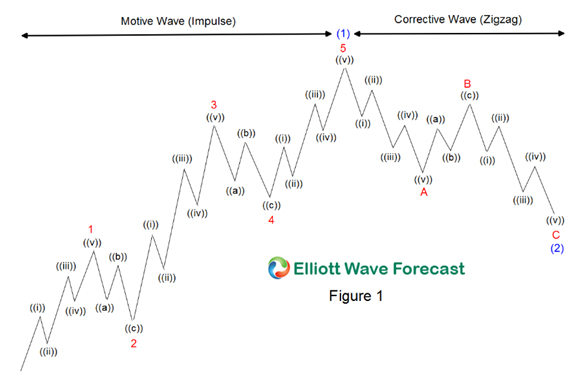

Nói một cách đơn giản, chuyển động theo hướng của xu hướng đang diễn ra trong 5 sóng (được gọi là sóng động lực) trong khi bất kỳ sự điều chỉnh nào đối với xu hướng là trong ba sóng (được gọi là sóng điều chỉnh). Chuyển động theo hướng của xu hướng được dán nhãn là 1, 2, 3, 4 và 5. Hiệu chỉnh ba sóng được dán nhãn là a, b và c. Những mô hình này có thể được nhìn thấy trong các biểu đồ dài hạn cũng như ngắn hạn.

Lý tưởng nhất, các mẫu nhỏ hơn có thể được xác định trong các mẫu lớn hơn. Theo nghĩa này, Elliott Waves giống như một miếng bông cải xanh, trong đó mảnh nhỏ hơn, nếu vỡ ra từ mảnh lớn hơn, trên thực tế, trông giống như mảnh lớn. Thông tin này (về các mẫu nhỏ hơn phù hợp với các mẫu lớn hơn), cùng với các mối quan hệ Fibonacci giữa các sóng, cung cấp cho người giao dịch một mức độ dự đoán và / hoặc dự đoán khi tìm kiếm và xác định các cơ hội giao dịch với tỷ lệ rủi ro / phần thưởng vững chắc.

1.3 Mô hình năm sóng (Động lực và khắc phục)

Trong mô hình của Elliott, giá thị trường xen kẽ giữa giai đoạn bốc đồng hoặc động lực và giai đoạn điều chỉnh trên mọi quy mô của xu hướng. Các xung luôn được chia thành một tập hợp gồm 5 sóng bậc thấp, xen kẽ một lần nữa giữa động lực và đặc tính điều chỉnh, sao cho sóng 1, 3 và 5 là xung và sóng 2 và 4 là các sóng nhỏ hơn của sóng 1 và 3.

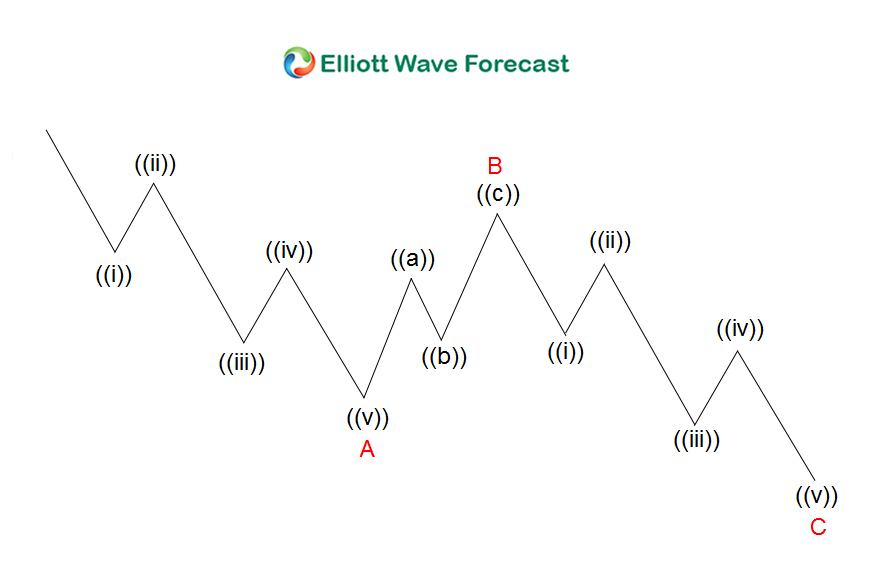

Trong Hình 1, sóng 1, 3 và 5 là sóng động lực và chúng được chia thành 5 xung mức độ nhỏ hơn được dán nhãn là ((i)), ((ii)), ((iii)), ((iv)) và ( (v)). Sóng 2 và 4 là sóng điều chỉnh và chúng được chia thành 3 sóng mức nhỏ hơn được dán nhãn là ((a)), ((b)) và ((c)). 5 sóng di chuyển trong sóng 1, 2, 3, 4 và 5 tạo thành sóng động lực mức độ lớn hơn (1)

Sóng điều chỉnh chia nhỏ thành 3 sóng nhỏ hơn, ký hiệu là ABC. Các sóng điều chỉnh bắt đầu bằng một xung theo xu hướng ngược năm sóng (sóng A), sóng thu hồi (sóng B) và một xung khác (sóng C). 3 sóng A, B và C tạo thành sóng điều chỉnh mức độ lớn hơn (2)

Trong một thị trường gấu, xu hướng chi phối là giảm, do đó mô hình bị đảo ngược năm sóng xuống và ba lên

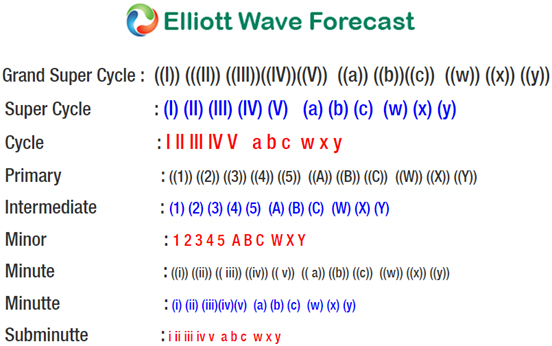

1.4 Độ sóng

Độ sóng Elliott là ngôn ngữ Sóng Elliott để xác định các chu kỳ để nhà phân tích có thể xác định vị trí của sóng trong tiến trình chung của thị trường. Elliott thừa nhận 9 độ sóng từ mức độ Super Super Chu kỳ thường được tìm thấy trong khung thời gian hàng tuần và hàng tháng đến mức độ Subminuette được tìm thấy trong khung thời gian hàng giờ. Lược đồ trên được sử dụng trong tất cả các biểu đồ của EWF.

1.5 Sự trỗi dậy của giao dịch dựa trên thuật toán / máy tính

Sự phát triển của công nghệ máy tính và Internet có lẽ là tiến bộ quan trọng nhất hình thành và đặc trưng cho thế kỷ 21. Sự phát triển của giao dịch dựa trên máy tính và thuật toán tạo ra một loại giao dịch mới, những người giao dịch hoàn toàn dựa trên kỹ thuật, xác suất và thống kê mà không có khía cạnh cảm xúc của con người. Ngoài ra, các máy này giao dịch cực nhanh trong vài giây hoặc thậm chí là mili giây mua và bán dựa trên thuật toán độc quyền.

Không còn nghi ngờ gì nữa, môi trường giao dịch mà chúng ta phải đối mặt ngày nay hoàn toàn khác so với môi trường vào những năm 1930 khi Elliott lần đầu tiên phát triển nguyên lý sóng của mình. Các câu hỏi hợp pháp đặt ra liệu Nguyên tắc sóng Elliott có thể được áp dụng trong môi trường giao dịch mới ngày nay hay không. Xét cho cùng, nếu nó được coi là lẽ thường để hy vọng những chiếc xe ngày nay sẽ khác với những chiếc trong những năm 1930, tại sao chúng ta nên cho rằng một kỹ thuật giao dịch từ năm 1930 có thể được áp dụng cho môi trường giao dịch ngày nay?

1.6 Nguyên tắc sóng Elliott mới - Điều gì đang thay đổi trong thị trường ngày nay

Sự thay đổi lớn nhất trong thị trường ngày nay so với thị trường năm 1930 là trong định nghĩa về xu hướng và xu hướng phản công. Chúng tôi có bốn loại thị trường chính: thị trường chứng khoán, ngoại hối, hàng hóa và trái phiếu. Lý thuyết sóng Elliott ban đầu được bắt nguồn từ sự quan sát của thị trường chứng khoán (tức là Lý thuyết Dow), nhưng một số thị trường nhất định như forex thể hiện nhiều hơn một thị trường khác nhau.

Trong thị trường ngày nay, 5 sóng di chuyển vẫn xảy ra trên thị trường, nhưng nhiều năm quan sát của chúng tôi cho thấy rằng 3 sóng di chuyển xảy ra thường xuyên hơn trên thị trường so với 5 sóng di chuyển. Ngoài ra, thị trường có thể tiếp tục di chuyển trong một cấu trúc điều chỉnh theo cùng một hướng. Nói cách khác, thị trường có thể xu hướng trong một cấu trúc điều chỉnh; nó tiếp tục di chuyển theo chuỗi 3 sóng, kéo lại, sau đó tiếp tục cùng hướng một lần nữa trong động tác điều chỉnh 3 sóng. Do đó, chúng tôi tin vào thị trường ngày nay, xu hướng không nhất thiết phải nằm trong 5 đợt và xu hướng có thể mở ra trong 3 đợt. Do đó, điều quan trọng là không ép buộc mọi thứ trong 5 sóng khi cố gắng tìm xu hướng và gắn nhãn cho biểu đồ.

2) Fibre

2.1 Giới thiệu

Leonardo Fibonacci da Pisa là một nhà toán học thế kỷ thứ mười ba, người đã khám phá ra chuỗi Fibonacci. Năm 1242, ông xuất bản một bài báo có tựa đề Liber Abacci giới thiệu hệ thống thập phân. Cơ sở của công trình xuất phát từ một nghiên cứu kéo dài hai năm về các kim tự tháp ở Giza. Fibonacci nổi tiếng nhất với chuỗi Tổng số Fibonacci của ông, cho phép Thế giới cũ trong thế kỷ 13 chuyển từ đánh số La Mã (XXIV = 24) sang đánh số Ả Rập (24) mà chúng ta sử dụng ngày nay. Đối với công việc của mình trong toán học, Fibonacci đã được trao giải thưởng tương đương với giải thưởng Nobel ngày nay.

2.2 Chuỗi tổng hợp Fibonacci

Một trong những khám phá phổ biến nhất của Leonardo Fibonacci là chuỗi Tổng hợp Fibonacci. Sê-ri này lấy 0 và cộng 1 làm hai số đầu tiên. Các số tiếp theo trong chuỗi thêm hai số trước đó và do đó chúng ta có 0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89 đến vô cùng. Tỷ lệ vàng (1.618) có được bằng cách chia một số Fibonacci với một số Fibonacci trước đó trong chuỗi. Ví dụ, 89 chia cho 55 sẽ cho kết quả là 1.618.

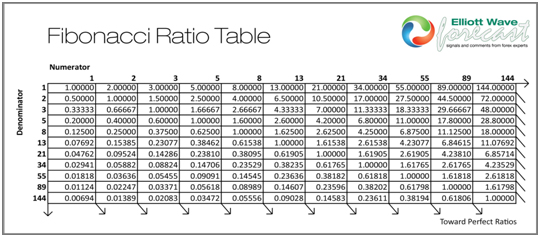

Bảng tỷ lệ Fibre 2.3

Các tỷ lệ Fibonacci khác nhau có thể được tạo trong một bảng được hiển thị bên dưới, trong đó một số Fibonacci (tử số) được chia cho một số Fibonacci khác (mẫu số). Các tỷ lệ này, và một số tỷ lệ khác có nguồn gốc từ chúng, xuất hiện trong tự nhiên ở mọi nơi và trên thị trường tài chính. Họ thường chỉ ra các mức độ mà sự kháng cự và hỗ trợ mạnh mẽ sẽ được tìm thấy. Chúng dễ dàng được nhìn thấy trong tự nhiên (xoắn ốc vỏ sò, cánh hoa, cấu trúc của cành cây, v.v.), nghệ thuật, hình học, kiến trúc và âm nhạc.

Một số tỷ lệ Fibonacci chính có thể được lấy như sau:

• 0,618 được lấy bằng cách chia bất kỳ số Fibonacci nào trong chuỗi cho một số Fibonacci khác ngay sau nó. Ví dụ: 8 chia cho 13 hoặc 55 chia cho 89

• 0,382 có nguồn gốc bằng cách chia bất kỳ số Fibonacci nào trong chuỗi cho một số Fibonacci khác được tìm thấy hai vị trí bên phải trong chuỗi. Ví dụ: 34 chia cho 89

• 1.618 (Tỷ lệ vàng) có nguồn gốc bằng cách chia bất kỳ số Fibonacci nào trong chuỗi cho một số Fibonacci khác được tìm thấy 1 vị trí bên trái trong chuỗi. Ví dụ: 89 chia cho 55, 144 chia cho 89

• 0,382 có nguồn gốc bằng cách chia bất kỳ số Fibonacci nào trong chuỗi cho một số Fibonacci khác được tìm thấy hai vị trí bên phải trong chuỗi. Ví dụ: 34 chia cho 89

• 1.618 (Tỷ lệ vàng) có nguồn gốc bằng cách chia bất kỳ số Fibonacci nào trong chuỗi cho một số Fibonacci khác được tìm thấy 1 vị trí bên trái trong chuỗi. Ví dụ: 89 chia cho 55, 144 chia cho 89

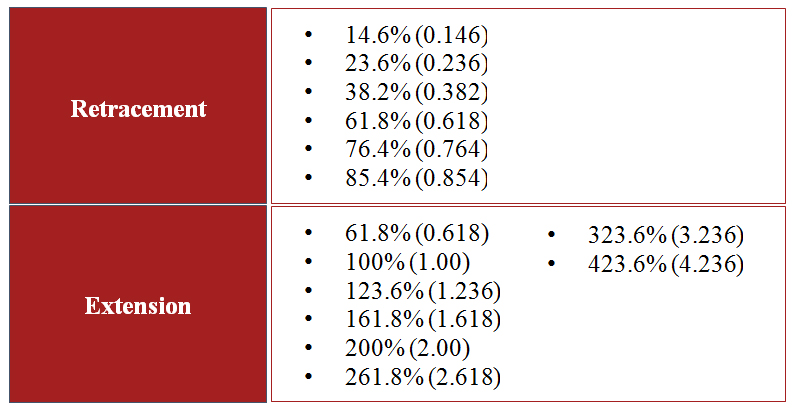

2.4 Rút lui và mở rộng Fibonacci

Sự thoái lui của Fibonacci trong phân tích kỹ thuật và trong Lý thuyết sóng Elliott đề cập đến sự điều chỉnh thị trường (xu hướng phản kháng) dự kiến sẽ kết thúc tại các khu vực hỗ trợ hoặc kháng cự được biểu thị bởi các mức Fibonacci chính. Thị trường sau đó dự kiến sẽ quay đầu và tiếp tục xu hướng một lần nữa theo hướng chính.

Mở rộng Fibonacci đề cập đến thị trường đang di chuyển với xu hướng chính vào một khu vực hỗ trợ và kháng cự ở các mức Fibonacci chính, nơi lợi nhuận mục tiêu được đo lường. Các nhà giao dịch sử dụng tiện ích mở rộng Fibonacci để xác định lợi nhuận mục tiêu của họ.

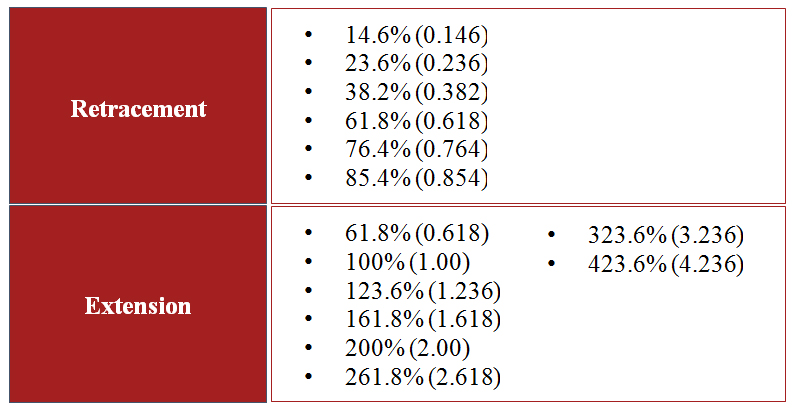

Dưới đây là danh sách các tỷ lệ thoái lui và mở rộng Fibonacci quan trọng cho thị trường tài chính:

2.5 Mối quan hệ giữa lý thuyết sóng Fibonacci và Elliott

Tỷ lệ Fibonacci rất hữu ích để đo mục tiêu di chuyển của sóng trong cấu trúc Sóng Elliott. Các sóng khác nhau trong cấu trúc Sóng Elliott có liên quan với nhau với Tỷ lệ Fibonacci. Ví dụ: trong sóng xung:

- • Sóng 2 thường là 50%, 61,8%, 76,4% hoặc 85,4% của sóng 1

- • Sóng 3 thường là 161,8% của sóng 1

- • Sóng 4 thường là 14,6%, 23,6% hoặc 38,2% của sóng 3

- • Sóng 5 thường là 61,8%, 100% hoặc 123,6% của sóng 1

Do đó, thương nhân có thể sử dụng thông tin ở trên để xác định điểm nhập cảnh và mục tiêu lợi nhuận khi tham gia giao dịch.

3) Sóng động lực

Trong Lý thuyết sóng Elliott, định nghĩa truyền thống về sóng động lực là 5 sóng di chuyển cùng hướng với xu hướng của một mức độ lớn hơn. Có ba biến thể khác nhau của một bước sóng 5 được coi là sóng động lực: sóng xung, xung với phần mở rộng và đường chéo.

EWF thích xác định sóng động lực theo một cách khác. Chúng tôi đồng ý rằng sóng động lực di chuyển cùng hướng với xu hướng và chúng tôi cũng đồng ý rằng 5 sóng di chuyển là sóng động lực. Tuy nhiên, chúng tôi nghĩ rằng sóng động lực không nhất thiết phải ở 5 sóng. Trong thị trường ngày nay, sóng động lực có thể mở ra trong 3 sóng. Vì lý do này, chúng tôi muốn gọi nó là chuỗi động lực thay thế.

3.1 Xung

Hướng dẫn

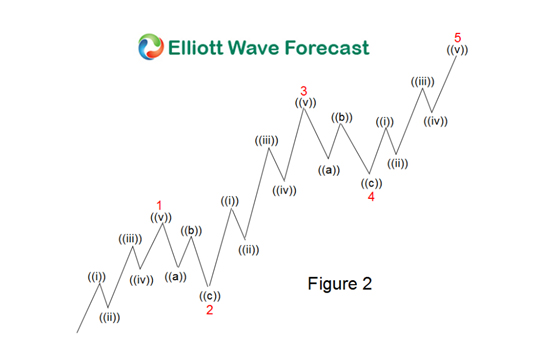

- • Sóng xung chia thành 5 sóng. Trong Hình 2, chuyển động xung được chia thành 1, 2, 3, 4, 5in mức độ nhỏ

- • Phân vùng 1, 3 và 5 là xung. Phân ngành trong trường hợp này là ((i)), ((ii)), ((iii)), ((iv)) và ((v)) tính theo phút.

- • Sóng 2 không thể truy xuất nhiều hơn đầu sóng 1

- • Sóng 3 không thể là sóng ngắn nhất trong ba sóng xung, cụ thể là sóng 1, 3 và 5

- • Sóng 4 không trùng với lãnh thổ giá của sóng 1

- • Sóng 5 cần kết thúc với phân kỳ động lượng

Mối quan hệ tỷ lệ sợi

- • Sóng 2 là 50%, 61,8%, 76,4% hoặc 85,4% của sóng 1

- • Sóng 3 là 161,8%, 200%, 261,8% hoặc 323,6% của sóng 1-2

- • Sóng 4 là 14,6%, 23,6% hoặc 38,2% của sóng 3 nhưng không quá 50%

- • Có ba cách khác nhau để đo sóng 5. Thứ nhất, sóng 5 nghịch đảo 123,6 - 161,8% thoái lui của sóng 4. Thứ hai, sóng 5 bằng sóng 1. Thứ ba, sóng 5 là 61,8% của sóng 1-3

3.2 Xung với phần mở rộng

Hướng dẫn

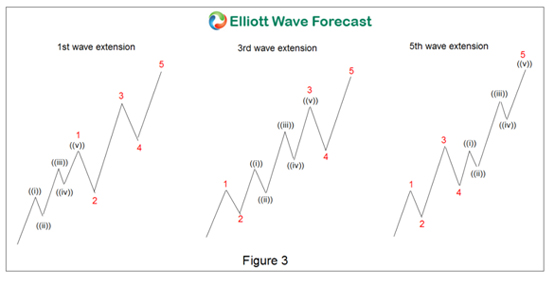

- • Các xung thường có phần mở rộng ở một trong các sóng động lực (sóng 1, 3 hoặc 5)

- • Phần mở rộng là các xung kéo dài với các phần phụ được phóng đại

- • Phần mở rộng thường xuyên xảy ra trong làn sóng thứ ba trong thị trường chứng khoán và thị trường ngoại hối. Thị trường hàng hóa thường phát triển mở rộng trong làn sóng thứ năm

3.3 Đường chéo hàng đầu

Hướng dẫn

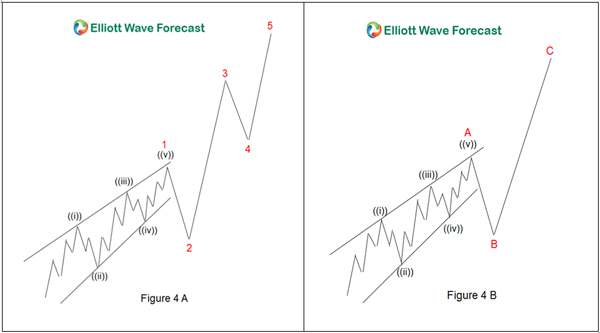

- • Loại sóng động lực đặc biệt xuất hiện dưới dạng phân chia của sóng 1 trong một xung hoặc phân vùng của sóng A theo hình zigzag

- • Trong Hình 4A, đường chéo dẫn đầu là một phần của sóng 1 trong một xung. Trong hình 4B, đường chéo hàng đầu là một phân vùng của sóng A theo hình zigzag

- • Đường chéo dẫn đầu thường được đặc trưng bởi sóng 1 và 4 chồng chéo và cũng bởi hình dạng nêm nhưng sự chồng chéo giữa sóng 1 và 4 không phải là một điều kiện, nó có thể hoặc không thể xảy ra

- • Phân khu của đường chéo hàng đầu có thể là 5-3-5-3-5 hoặc 3-3-3-3-3. Các ví dụ trên cho thấy một đường chéo hàng đầu với phân khu 5-3-5-3-5

3.4 Kết thúc đường chéo

Hướng dẫn

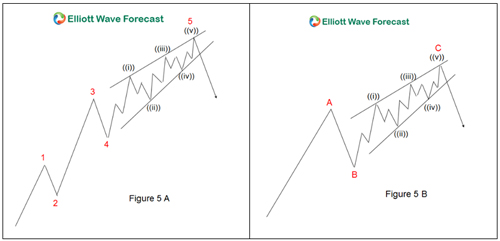

- • Loại sóng động lực đặc biệt xuất hiện dưới dạng phân chia của sóng 5 trong một xung hoặc phân vùng của sóng C theo hình zigzag

- • Trong Hình 5A, đường chéo kết thúc là một phân vùng của sóng 5 trong một xung. Trong hình 5B, đường chéo kết thúc là một phân vùng của sóng C theo hình zigzag

- • Kết thúc đường chéo thường được đặc trưng bởi sóng 1 và 4 chồng chéo và cũng bởi hình dạng nêm. Tuy nhiên, sự chồng chéo giữa sóng 1 và 4 không phải là điều kiện và nó có thể hoặc không thể xảy ra

- • Phân khu của một đường chéo kết thúc là 3-3-3-3-3

3.5 Trình tự động lực

Sóng động lực di chuyển theo cùng một hướng của xu hướng chính, nhưng trong thời đại ngày nay, chúng tôi tin rằng nó không nhất thiết phải ở trong xung lực. Thay vào đó, chúng tôi thích gọi nó là chuỗi động lực. Chúng tôi xác định một chuỗi động lực đơn giản là một chuỗi sóng không hoàn chỉnh (dao động). Cấu trúc của sóng có thể được điều chỉnh, nhưng chuỗi dao động sẽ có thể cho chúng ta biết liệu di chuyển đã kết thúc hay liệu chúng ta có nên mong đợi một phần mở rộng theo hướng hiện có hay không.

Chuỗi động lực rất giống với chuỗi số Fibonacci. Nếu chúng ta phát hiện ra số lượng dao động trên biểu đồ là một trong những số trong chuỗi động lực, thì chúng ta có thể mong đợi xu hướng hiện tại sẽ mở rộng hơn nữa.

Trình tự động lực: 5, 9, 13, 17, 21, 25, 29, Tiết

4) Sóng cá tính

4.1 Sóng 1 và sóng 2

Sóng 1: Trong Lý thuyết sóng Elliott, sóng một hiếm khi rõ ràng khi mới thành lập. Khi làn sóng đầu tiên của một thị trường tăng giá mới bắt đầu, những tin tức cơ bản gần như là tiêu cực. Xu hướng trước đây được coi là vẫn còn mạnh mẽ. Các nhà phân tích cơ bản tiếp tục điều chỉnh ước tính thu nhập của họ thấp hơn; nền kinh tế có thể không có vẻ mạnh mẽ. Các cuộc điều tra tình cảm được quyết định giảm giá, đưa ra các lựa chọn đang thịnh hành và hàm ý biến động trong thị trường quyền chọn là cao. Khối lượng có thể tăng một chút khi giá tăng, nhưng không đủ để cảnh báo nhiều nhà phân tích kỹ thuật

Sóng 2: Trong Lý thuyết sóng Elliott, sóng hai điều chỉnh sóng một, nhưng không bao giờ có thể vượt quá điểm bắt đầu của sóng một. Thông thường, tin tức vẫn còn xấu. Khi giá kiểm tra lại mức thấp trước đó, tâm lý giảm giá nhanh chóng được xây dựng, và đám đông, lòng kiêu ngạo nhắc nhở tất cả rằng thị trường gấu vẫn còn bị ảnh hưởng sâu sắc. Tuy nhiên, một số dấu hiệu tích cực xuất hiện đối với những người đang tìm kiếm: âm lượng nên thấp hơn trong sóng hai so với trong sóng một, giá thường không lấy lại được hơn 61,8% (xem phần Fibonacci bên dưới) của mức tăng của sóng một và giá sẽ giảm một mô hình ba sóng

4.2 Sóng 3

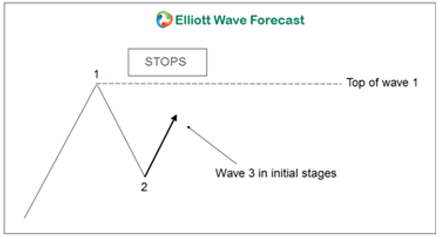

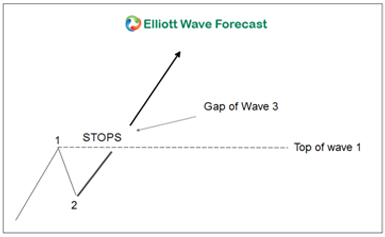

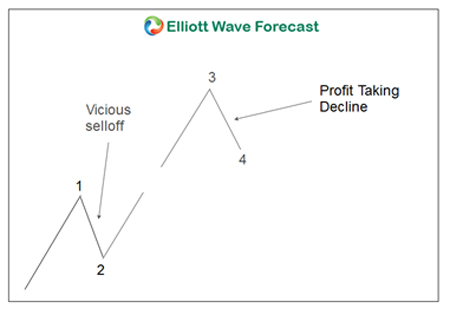

Sóng 3: Trong Lý thuyết sóng Elliott, sóng ba thường là sóng lớn nhất và mạnh nhất trong một xu hướng (mặc dù một số nghiên cứu cho thấy trong thị trường hàng hóa, sóng năm là lớn nhất). Các tin tức hiện đang tích cực và các nhà phân tích cơ bản bắt đầu tăng ước tính thu nhập. Giá tăng nhanh, điều chỉnh là ngắn hạn và nông. Bất cứ ai đang tìm kiếm để có được trên một chiếc pullback, có thể sẽ bỏ lỡ chiếc thuyền. Khi làn sóng thứ ba bắt đầu, tin tức có lẽ vẫn còn giảm và hầu hết người chơi trên thị trường vẫn tiêu cực; nhưng bằng điểm giữa của sóng ba, nhóm đông người sẽ thường tham gia xu hướng tăng mới. Sóng ba thường mở rộng sóng một theo tỷ lệ 1.618: 1

Sự tập hợp của Wave 3 lấy hơi và chiếm đỉnh của Wave 1. Ngay khi vượt quá mức Wave 1, các điểm dừng được đưa ra ngoài. Tùy thuộc vào số lượng điểm dừng, các khoảng trống được để mở. Các khoảng trống là một dấu hiệu tốt về Wave 3 đang diễn ra. Sau khi dừng các điểm dừng, cuộc biểu tình của Wave 3 đã thu hút sự chú ý của các nhà giao dịch

4.3 Sóng 4

Vào cuối đợt 4, nhiều bộ mua hơn và giá bắt đầu tăng trở lại. Sóng bốn thường được khắc phục rõ ràng. Giá có thể đi ngang trong một thời gian dài và sóng bốn thường rút lại ít hơn 38,2% của sóng ba. Âm lượng thấp hơn so với sóng ba. Đây là một nơi tốt để mua kéo lại nếu bạn hiểu tiềm năng phía trước của sóng 5. Tuy nhiên, sóng thứ tư thường gây khó chịu vì thiếu tiến bộ trong xu hướng lớn hơn.

4.4 Sóng 5

Làn sóng 5: Trong Lý thuyết sóng Elliott, sóng năm là chặng cuối cùng theo hướng của xu hướng chủ đạo. Tin tức gần như là tích cực và tất cả mọi người đều tăng giá. Thật không may, đây là khi nhiều nhà đầu tư trung bình cuối cùng mua vào, ngay trước khi đầu. Âm lượng thường thấp hơn ở sóng năm so với sóng ba và nhiều chỉ báo động lượng bắt đầu hiển thị phân kỳ (giá đạt đến mức cao mới nhưng các chỉ báo không đạt đến đỉnh mới). Vào cuối một thị trường tăng trưởng lớn, gấu rất có thể bị chế giễu (nhớ lại cách dự báo về một đỉnh trong thị trường chứng khoán trong năm 2000 đã được nhận)

Làn sóng 5 thiếu sự nhiệt tình và sức mạnh to lớn được tìm thấy trong cuộc biểu tình của làn sóng 3. Sự tiến bộ của sóng 5 là do một nhóm nhỏ các nhà giao dịch gây ra.

4,5 Sóng A, B và C

Sóng A: Sửa lỗi thường khó xác định hơn so với di chuyển xung. Trong làn sóng A của thị trường gấu, tin tức cơ bản thường vẫn tích cực. Hầu hết các nhà phân tích xem sự sụt giảm là một sự điều chỉnh trong một thị trường tăng trưởng vẫn hoạt động. Một số chỉ báo kỹ thuật đi kèm với sóng A bao gồm khối lượng tăng, biến động hàm ý gia tăng trong các thị trường quyền chọn và có thể tăng cao hơn trong mối quan tâm mở trong các thị trường tương lai liên quan

Sóng B: Giá đảo ngược cao hơn, mà nhiều người coi là sự nối lại của thị trường tăng giá lâu nay. Những người quen thuộc với phân tích kỹ thuật cổ điển có thể thấy đỉnh là vai phải của mô hình đảo ngược đầu và vai. Âm lượng trong sóng B phải thấp hơn so với sóng A. Đến thời điểm này, các nguyên tắc cơ bản có thể không còn được cải thiện, nhưng rất có thể chúng chưa chuyển sang âm

Sóng C: Giá di chuyển thấp hơn trong năm sóng. Khối lượng tăng lên và đến chân thứ ba của sóng C, hầu như mọi người đều nhận ra rằng một thị trường gấu đang cố thủ vững chắc. Sóng C thường lớn nhất bằng sóng A và thường kéo dài tới 1.618 lần sóng A hoặc xa hơn

5) Sóng khắc phục

Định nghĩa cổ điển của sóng điều chỉnh là sóng di chuyển ngược với xu hướng ở một mức độ lớn hơn. Sóng điều chỉnh có nhiều loại hơn và ít nhận dạng rõ ràng hơn so với sóng xung. Đôi khi có thể khá khó để xác định các mẫu khắc phục cho đến khi chúng được hoàn thành. Tuy nhiên, như chúng tôi đã giải thích ở trên, cả xu hướng và xu hướng ngược có thể mở ra theo mô hình điều chỉnh trong thị trường ngày nay, đặc biệt là thị trường ngoại hối. Sóng điều chỉnh có lẽ được định nghĩa tốt hơn là sóng di chuyển theo ba, nhưng không bao giờ trong năm. Chỉ có sóng động lực là fives.

Có năm loại mô hình khắc phục:

- • ngoằn ngoèo (5-3-5)

- • Căn hộ (3-3-5)

- • Tam giác (3-3-3-3-3)

- • Double ba: Một sự kết hợp của hai mẫu sửa lỗi ở trên

- • Ba ba: Một sự kết hợp của ba mô hình khắc phục ở trên

5.1 ngoằn ngoèo

Hướng dẫn

- • Zigzag là cấu trúc 3 sóng điều chỉnh được dán nhãn là ABC

- • Phân vùng của sóng A và C là 5 sóng, xung hoặc chéo

- • Sóng B có thể là bất kỳ cấu trúc khắc phục nào

- • Zigzag là cấu trúc 5-3-5

Mối quan hệ tỷ lệ sợi

- • Sóng B = 50%, 61,8%, 76,4% hoặc 85,4% của sóng A

- • Sóng C = 61,8%, 100% hoặc 123,6% của sóng A

- • Nếu sóng C = 161,8% của sóng A, sóng C có thể là sóng 3 của xung 5 sóng. Do đó, một cách để gắn nhãn giữa ABC và xung lực là liệu cú swing thứ ba có mở rộng hay không

5.2 Căn hộ

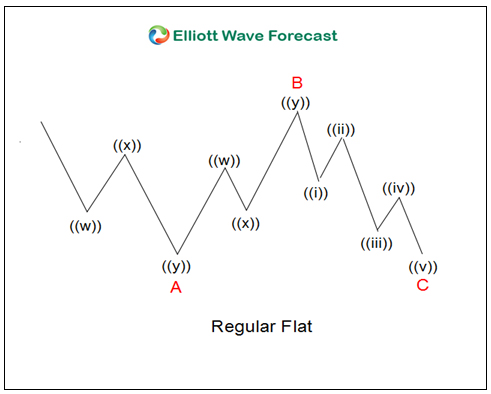

Một hiệu chỉnh phẳng là một động thái điều chỉnh 3 sóng được dán nhãn là ABC. Mặc dù cách ghi nhãn là như nhau, phẳng khác với zigzag trong phần phụ của sóng A. Trong khi đó Zigzag là cấu trúc 5-3-5, Flat là cấu trúc 3-3-5. Có ba loại Căn hộ khác nhau: Căn hộ thông thường, Không thường xuyên / Mở rộng và Chạy.

5.2.1 Căn hộ thông thường

Hướng dẫn

- • Di chuyển 3 sóng đúng được dán nhãn là ABC

- • Phân chia sóng A và B nằm trong 3 sóng

- • Phân chia sóng C nằm trong 5 sóng xung / đường chéo

- • Phân chia sóng A và B có thể nằm trong bất kỳ cấu trúc 3 sóng điều chỉnh nào bao gồm zigzag, phẳng, đôi ba, ba ba

- • Sóng B chấm dứt gần điểm bắt đầu của sóng A

- • Sóng C thường kết thúc hơi vượt quá cuối sóng A

- • Sóng C cần có phân kỳ động lượng

Mối quan hệ tỷ lệ sợi

- • Sóng B = 90% sóng A

- • Sóng C = 61,8%, 100% hoặc 123,6% của sóng AB

5.2.2 Căn hộ mở rộng

Hướng dẫn

- • Di chuyển 3 sóng đúng được dán nhãn là ABC

- • Phân chia sóng A và B nằm trong 3 sóng

- • Phân chia sóng C nằm trong 5 sóng xung / đường chéo

- • Phân chia sóng A và B có thể nằm trong bất kỳ cấu trúc 3 sóng điều chỉnh nào bao gồm zigzag, phẳng, đôi ba, ba ba

- • Sóng B của mẫu 3-3-5 chấm dứt vượt quá mức bắt đầu của sóng A

- • Sóng C kết thúc đáng kể vượt quá mức cuối của sóng A

- • Sóng C cần có phân kỳ động lượng

Mối quan hệ tỷ lệ sợi

- • Sóng B = 123,6% của sóng A

- • Sóng C = 123,6% - 161,8% sóng AB

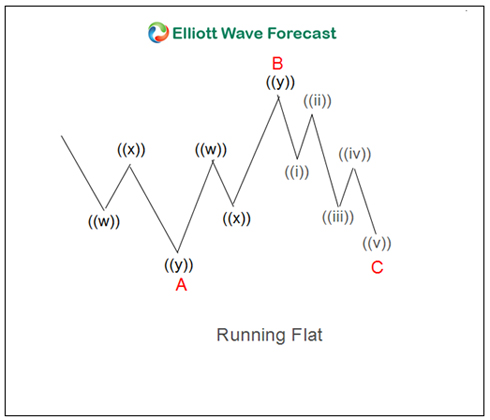

5.2.3 Căn hộ chạy

Hướng dẫn

- • Di chuyển 3 sóng đúng được dán nhãn là ABC

- • Phân chia sóng A và B nằm trong 3 sóng

- • Phân chia sóng C nằm trong 5 sóng xung / đường chéo

- • Phân chia sóng A và B có thể nằm trong bất kỳ cấu trúc 3 sóng điều chỉnh nào bao gồm zigzag, phẳng, đôi ba, ba ba

- • Sóng B của mẫu 3-3-5 chấm dứt đáng kể vượt quá mức bắt đầu của sóng A như trong một căn hộ mở rộng

- • Sóng C không di chuyển hết quãng đường, giảm xuống mức mà sóng A kết thúc

- • Sóng C cần có phân kỳ động lượng

Mối quan hệ tỷ lệ sợi

- • Sóng B = 123,6% của sóng A

- • Sóng C = 61,8% - 100% sóng AB

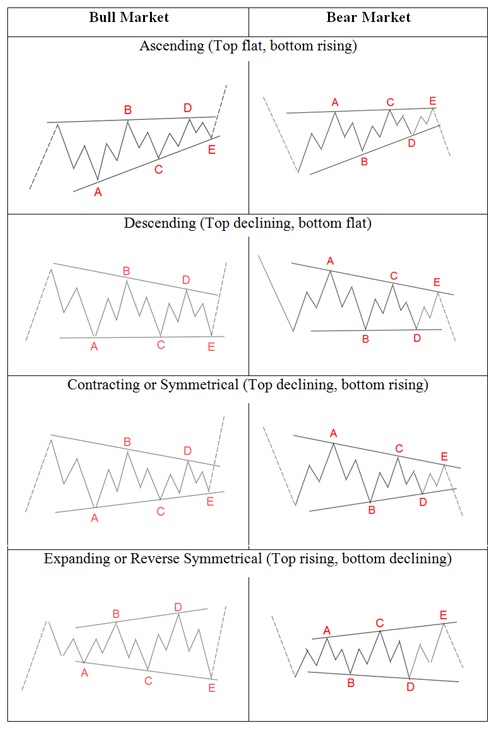

5,3 hình tam giác

Một hình tam giác là một chuyển động ngang có liên quan đến việc giảm khối lượng và biến động. Hình tam giác có 5 cạnh và mỗi bên được chia thành 3 sóng do đó hình thành cấu trúc 3-3-3-3-3. Có 4 loại hình tam giác trong Lý thuyết sóng Elliott: Tăng dần, giảm dần, ký hợp đồng và mở rộng. Chúng được minh họa trong hình bên dưới

Hướng dẫn

- • Cấu trúc khắc phục được dán nhãn là ABCDE

- • Thường xảy ra ở sóng B hoặc sóng 4

- • Chia thành ba (3-3-3-3-3)

- • RSI cũng cần hỗ trợ tam giác trong mọi khung thời gian

- • Phân khu ABCDE có thể là abc, wxy hoặc phẳng

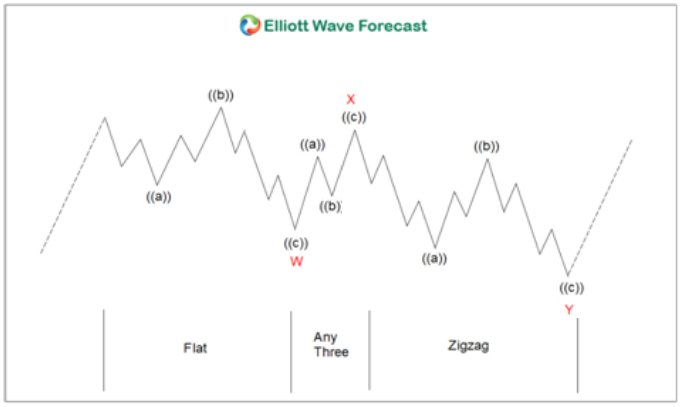

5,4 đôi

Double ba là sự kết hợp ngang của hai mẫu điều chỉnh. Chúng tôi đã xem xét một số mô hình khắc phục bao gồm zigzag, phẳng và tam giác. Khi hai trong số các mẫu hiệu chỉnh này được kết hợp với nhau, chúng ta sẽ có được gấp ba. Ngoài ra,

Hướng dẫn

- • Một sự kết hợp của hai cấu trúc khắc phục được dán nhãn là WXY

- • Phân chia sóng W và sóng Y có thể ngoằn ngoèo, bằng phẳng, gấp đôi ba mức độ nhỏ hơn hoặc gấp ba ba mức độ nhỏ hơn

- • Sóng X có thể là bất kỳ cấu trúc khắc phục nào

- • WXY là cấu trúc xoay 7

Mối quan hệ tỷ lệ sợi

- • Sóng X = 50%, 61,8%, 76,4% hoặc 85,4% của sóng W

- • Sóng Y = 61,8%, 100% hoặc 123,6% của sóng W

- • Sóng Y không thể vượt qua 161,8% sóng W

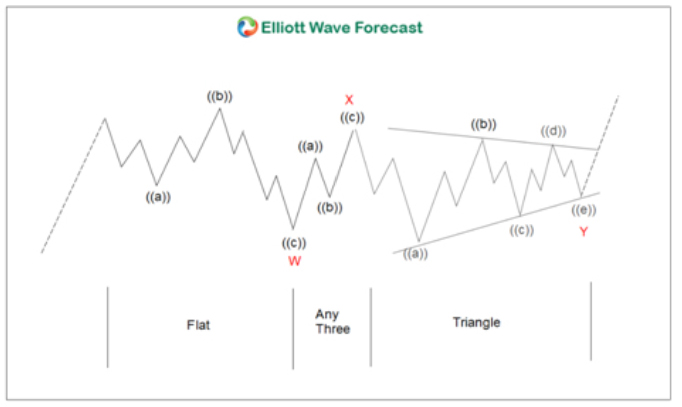

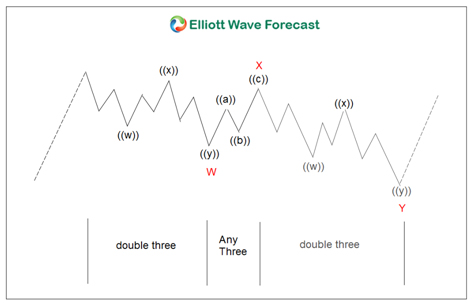

Dưới đây là các ví dụ về sự kết hợp khác nhau của hai cấu trúc khắc phục tạo thành bộ ba kép:

Hình trên là sự kết hợp của một mặt phẳng và ngoằn ngoèo

Hình trên là sự kết hợp của một mặt phẳng và một hình tam giác

Hình trên là sự kết hợp của hai phần ba mức độ thấp hơn

5,5 ba

Triple ba là sự kết hợp ngang của ba mô hình hiệu chỉnh trong Lý thuyết sóng Elliott

Hướng dẫn

- • Một sự kết hợp của ba cấu trúc khắc phục được dán nhãn là WXYXZ

- • Phân chia sóng W, sóng Y và sóng Z có thể ngoằn ngoèo, bằng phẳng, gấp đôi ba mức độ nhỏ hơn hoặc gấp ba ba mức độ nhỏ hơn

- • Sóng X có thể là bất kỳ cấu trúc khắc phục nào

- • WXYZ là cấu trúc xoay 11

Mối quan hệ tỷ lệ sợi trong lý thuyết sóng Elliott

- • Sóng X = 50%, 61,8%, 76,4% hoặc 85,4% của sóng W

- • Sóng Z = 61,8%, 100% hoặc 123,6% của sóng W

- • Sóng Y không thể vượt qua 161,8% sóng W hoặc nó có thể trở thành sóng xung 3

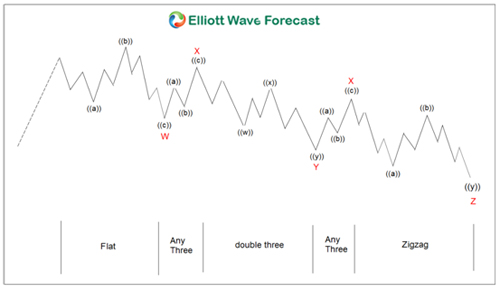

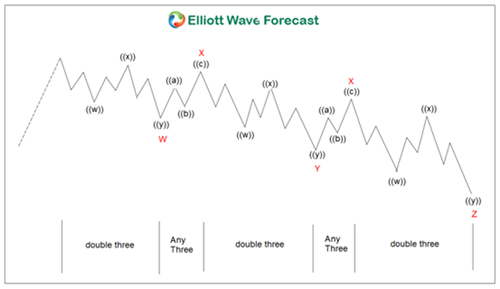

Dưới đây là các ví dụ về sự kết hợp khác nhau của ba cấu trúc khắc phục tạo thành bộ ba:

Hình trên là sự kết hợp của một hình phẳng, đôi ba và ngoằn ngoèo

Hình trên là sự kết hợp của ba đôi

No comments:

Post a Comment