| Thành công bắt nguồn từ tri thức - điều này là đúng với hầu hết mọi thứ trong cuộc sống, đặc biệt trong giao dịch Forex. Để thành công, một trader cần học cách phân tích kỹ thuật. Các chỉ báo kỹ thuật là một phần trọng yếu trong phân tích kỹ thuật. |

| Vấn đề là, tên gọi của các chỉ báo kỹ thuật nghe qua có vẻ phức tạp rắc rối, ví dụ như MACD, RSI hoặc Stochastic. Tuy vậy, chúng tôi khuyên bạn không nên đánh giá điều gì qua vẻ ngoài. Chúng tôi sẽ giải thích cho bạn một cách hợp lý và đơn giản về các chỉ báo kỹ thuật phổ biến nhất và đảm bảo bạn sẽ hiểu cách sử dụng chúng. Bạn có muốn biết không? |

Bắt đầu thôi!

|

Các chỉ báo kỹ thuật tốt nhất dành cho Forex trader |

| Các chỉ báo kỹ thuật được chia làm nhiều nhóm tùy thuộc vào mục đích của chúng. Do mục đích của các chỉ báo khác nhau, trader không chỉ cần dùng đến một mà phải phối hợp nhiều chỉ báo khi mở một giao dịch. Trong bài viết này, chúng ta sẽ bàn về 3 chỉ báo kỹ thuật phổ biến nhất. |

1. Đường Trung Bình Động (Moving Average) - chỉ báo cho phép nhận dạng xu hướng |

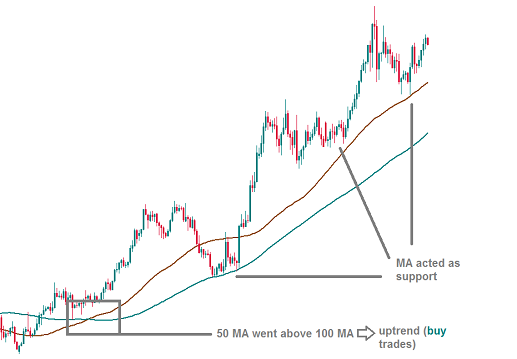

| Đường Trung Bình Động (MA) là công cụ chỉ báo về xu hướng, giúp nhận dạng và theo đuổi xu hướng. |

| Ưu điểm của chỉ báo MA: |

• giúp nhận diện hướng đi của xu hướng;

• phát hiện sự đảo chiều xu hướng;

• cho thấy các mức hỗ trợ và kháng cự tiềm năng.

|

| Nhược điểm của chỉ báo MA: |

| • bị trễ hơn so với giá hiện tại (tức sẽ thay đổi chậm hơn so với biểu đồ giá vì chỉ báo này được tính dựa trên cả giá trước đó). |

| Lời khuyên - Tip: |

• Chúng tôi khuyên bạn nên sử dụng chỉ báo Đường Trung Bình Động Đơn Giản (Simple MA) vì hầu hết trader đều dùng đường này.

• Các khoảng thời gian phổ biến nhất dùng trong chỉ báo MA là 200, 100, 50 và 20. Đường MA với khoảng thời gian 200 có thể giúp phân tích xu hướng "lịch sử" dài hạn, trong khi đường MA có khoảng thời gian 20 giúp theo dõi xu hướng ngắn hạn.

|

| Giải thích như thế nào |

| Tóm lại, xu hướng sẽ đi lên khi giá của một cặp tiền tệ nằm bên trên đường MA, còn khi đi xuống thì giá sẽ nằm bên dưới. Ngoài ra, nên lưu ý đến sự ảnh hưởng lẫn nhau giữa các đường MA khác nhau về khoảng thời gian. |

| Khi đường MA ngắn hạn (ví dụ, có khoảng thời gian 50) nâng lên cao hơn đường MA dài hạn (ví dụ, có khoảng thời gian 100) thì chắc chắn xu hướng sẽ tăng giá. Và ngược lại, khi đường MA ngắn hạn rơi xuống dưới đường MA dài hạn thì xu hướng chắc chắn sẽ giảm giá. |

| Kết luận |

| Đường MA cho thấy có nên mua hay bán một cặp tiền tệ (mua vào khi xu hướng tăng, bán ra khi xu hướng giảm). Đường MA sẽ không cho bạn biết nên mở giao dịch ở mức độ nào (bạn cần các chỉ báo khác để làm việc này). Do đó, một trong những việc đầu tiên bạn cần làm khi phân tích kỹ thuật là nên sử dụng một công cụ chỉ báo xu hướng. |

2. Dải Bollinger - chỉ báo cho phép đo lường độ biến động |

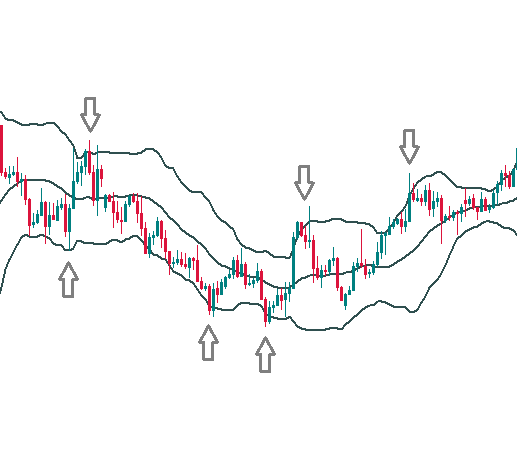

| Dải Bollinger giúp đo lường độ biến động của thị trường (tức là mức độ thay đổi của giá cả giao dịch). |

Ưu điểm của dải Bollinger:

• Chỉ báo này có tác dụng lớn trong thị trường đi ngang (khi một cặp tiền tệ chỉ giao dịch trong một khoảng). Trong trường hợp này, có thể dùng các đường chỉ báo này làm đường hỗ trợ và kháng cự, nơi mà trader có thể mở vị thế cho mình.

|

Nhược điểm của dải Bollinger:

• Trong suốt một xu hướng mạnh, giá có thể nằm yên trong một dải Bollinger trong một thời gian dài mà không chuyển sang dải đối nghịch. Do đó, chúng tôi không khuyến khích dùng dải Bollinger cho các thị trường có xu hướng.

|

| Giải thích như thế nào Giá cả càng tiến gần tới dải trên thì cặp tiền tệ càng trở nên mua vượt mức. Nói một cách đơn giản, đến thời điểm này, người mua đã kiếm được tiền từ việc giá cả tăng lên và đóng lại giao dịch để chốt lời. Kết quả là cặp tiền tệ mua vượt mức sẽ ngừng tăng và giảm xuống. Giá tăng cao vượt qua dải trên có thể là tín hiệu để bán ra, trong khi giá rơi thấp hơn dải dưới có thể là tín hiệu để mua vào. |

| Các dải bên ngoài sẽ tự động mở rộng khi độ biến động tăng lên và thu hẹp lại khi độ biến động giảm xuống. Các khoảng thời gian biến động cao và thấp thường nối đuôi nhau, do đó khi các dải thu hẹp lại thì thường có nghĩa độ biến động sẽ tăng rất mạnh. |

Lời khuyên:

• Chúng tôi không khuyến khích dùng dải Bollinger nếu không có sự xác nhận từ các chỉ báo/công cụ kỹ thuật khác. Dải Bollinger phối hợp tốt với các mô hình nến, đường xu hướng và các tín hiệu hành động giá khác.

|

| Kết luận |

| Dải Bollinger có hiệu quả nhất khi thị trường đang ngừng giao dịch. Chỉ số này có thể là một nền tảng rất tốt cho hệ thống giao dịch, song chỉ riêng nó thì vẫn chưa đủ mà bạn sẽ cần dùng đến các công cụ khác nữa. |

3. Đường Trung Bình Động Hội Tụ / Phân Kỳ (Đường MACD) - chỉ báo thể hiện giai đoạn của thị trường

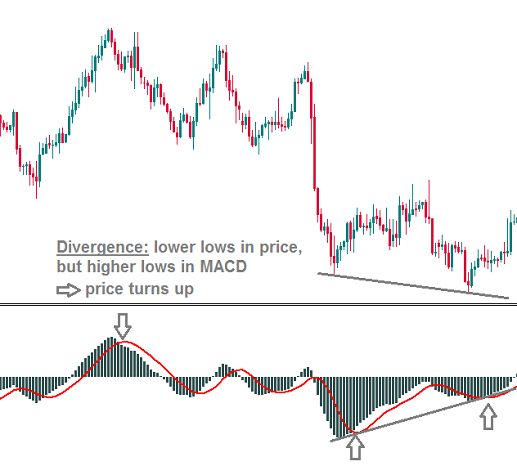

Đường MACD giúp đo lường động lực thúc đẩy thị trường, cho thấy thời điểm thị trường không còn đủ lực để di chuyển theo một hướng cụ thể và cần hồi phục (điều chỉnh).

|

Giải thích như thế nào

1. Tăng/Giảm cực độ. Hãy bán ra khi các cột của biểu đồ lịch sử bắt đầu đi xuống sau đợt tăng mạnh. Mua vào khi biểu đồ bắt đầu đi lên sau đợt giảm mạnh.

2. Giao điểm giữa biểu đồ lịch sử và đường tín hiệu có thể làm tăng độ chuẩn xác cho các điểm gia nhập thị trường. Hãy mua vào khi đồ thị MACD lên cao hơn đường tín hiệu, và bán ra khi đồ thị MACD rơi xuống dưới đường tín hiệu.

3. Dùng đường zero để xác nhận bổ sung. Khi đường MACD giao cắt đường zero sẽ cho thấy cường độ mua vào hoặc bán ra. Hãy mua vào khi đồ thị MACD lên cao hơn đường zero và bán ra khi đồ thị MACD rơi xuống dưới đường zero. Song, cần lưu ý rằng các tín hiệu này sẽ yếu hơn các tín hiệu trước đó.

4. Sự phân kỳ. Nếu giá cả tăng lên còn đường MACD đi xuống thì có nghĩa đợt tăng giá không được chỉ báo khẳng định và nhịp tăng giá sắp kết thúc. Ngược lại, nếu giá cả giảm xuống và đường MACD đi lên thì có nghĩa sự đảo chiều tăng giá sắp xảy ra.

|

Lời khuyên

• Các điểm giao cắt giữa đồ thị lịch sử và đường tín hiệu chính là các tín hiệu tốt nhất từ MACD.

• Hãy tìm các điểm phân kỳ giữa đường MACD và giá cả - đây là dấu hiệu tốt báo hiệu sự điều chỉnh sắp diễn ra.

|

Ưu điểm của đường MACD:

• Có thể dùng đường MACD cho thị trường có xu hướng lẫn đi ngang.

• Nếu bạn đã nắm rõ chỉ báo MACD, bạn sẽ dễ dàng hiểu được cách hoạt động của các chỉ báo dao động khác bởi chúng có nguyên tắc khá tương tự.

|

Nhược điểm của đường MACD:

• Chỉ báo này có độ trễ so với biểu đồ giá, do đó một số tín hiệu sẽ xuất hiện muộn và thị trường sẽ không dịch chuyển mạnh sau đó.

|

| Kết luận Nên dùng chỉ báo MACD trong biểu đồ của bạn vì nó đo lường được xu hướng và cường độ. Nó có thể là một phần mạnh mẽ trong hệ thống giao dịch mặc dù chúng tôi không khuyến khích chỉ dựa vào mỗi chỉ báo này để đưa ra quyết định. |

Những điều chúng ta đã tìm hiểu được về các chỉ báo kỹ thuật

• Các chỉ báo kỹ thuật có cả ưu và khuyết điểm.

• Một chỉ báo kỹ thuật riêng lẻ sẽ không đem lại cho bạn tín hiệu giao dịch tốt mà bạn cần dùng 2-4 chỉ báo khi giao dịch.

No comments:

Post a Comment